Глава 3. Финансовая составляющая

Использование активов и инвестиционная стратегия

Достижение таких целей, как доходность занятого капитала, рентабельность инвестиций и создание экономической добавленной стоимости (economic value added, EVA), оценивается всеобщими показателями успеха финансовой стратегии, а именно увеличением доходности, сокращением издержек и расширением использования активов. Некоторые компании могут применять специфические факторы интенсификации использования активов.

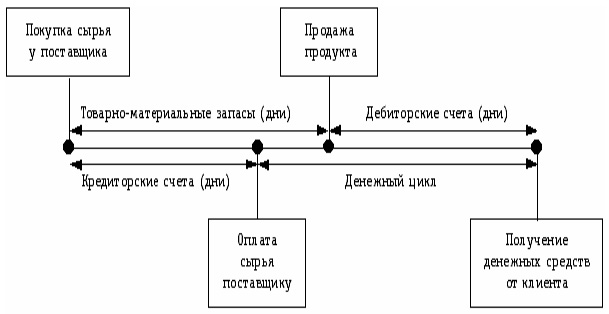

- Денежный цикл

Оборотный капитал, в особенности дебиторские и кредиторские счета, а также товарно материальные запасы, является важнейшей частью капитала производственных, торговых (опт и розница) и распределительных (дистрибутивных) компаний. Один из показателей эффективности управления оборотным капиталом – денежный цикл – рассчитывается по следующей формуле: период, в течение которого капитал связан в товарно материальных запасах, плюс время, за которое денежные средства от продажи поступают на дебиторские счета, минус срок, в течение которого происходит оплата материалов поставщика по кредиторским счетам. Теория расчета проста (см. рис. 3.1). Компания покупает материалы или продукты (а компании производители оплачивают также труд работников и несут иные затраты, связанные с производством готового продукта). Продолжительность времени от момента покупки материалов до момента продажи готового продукта – это период, в течение которого капитал связан в виде товарно материальных ценностей. Из этой величины нужно вычесть срок оплаты покупки (период оплаты по кредиторским счетам). Период поступления средств от продажи на дебиторские счета измеряется от момента совершения сделки до получения денежных средств от клиента. Таким образом, денежный цикл представляет собой время, необходимое компании для того, чтобы возместить денежные средства, истраченные на покупку материалов, денежными средствами, вырученными от продаж. Некоторые предприятия работают с отрицательным денежным циклом, оплачивая услуги поставщиков после оплаты счетов клиентами. В результате, оперативно собирая выручку от продаж и договорившись о выгодных условиях с поставщиками, они получают, а не изымают капитал из ежедневного производственного цикла. И хотя для многих компаний очень сложно, если вообще возможно, работать с нулевым или отрицательным денежным циклом, его сокращение может быть отличной целью для увеличения эффективности оборотного капитала.

Рисунок 3.1. Денежный цикл

Компании с долгим операционным (производственным) циклом, например строительные, также придают большое значение управлению оборотным капиталом. Они считают необходимой схему оплаты по мере выполнения работ. Например, компания Rockwater, занятая подводным строительством, сталкивается с проблемой получения денежных средств от клиентов. Зачастую окончательная оплата проекта происходит более чем через 100 дней. Одна из главных финансовых целей компании Rockwater состояла в том, чтобы значительно сократить этот цикл. В случае ее достижения произойдет серьезное улучшение другого финансового показателя – рентабельности занятого капитала6.

- Оптимизация использования активов

Другие показатели использования активов ориентируются на рациональное инвестирование с целью повышения доходности капиталовложений и ускорения процесса возврата инвестиций и, как результат, на сокращение денежного цикла.

Многие ресурсы компаний направлены на выполнение всей цепочки бизнес процесса: проектирование, производство, продажа и переработка. Эти ресурсы могут потребовать внушительных капиталовложений. Инвестиции, естественно, включают в себя физические активы, в частности информационные системы, специальное оборудование, здания и сооружения, но не только – это еще интеллектуальный и человеческий капитал, например квалифицированный опытный персонал, базы данных. Компания может сбалансировать инвестиции в инфраструктуру, разделив их между всеми своими бизнес подразделениями. В результате совместное использование информации и клиентской базы оборачивается увеличением доходов, однако простое копирование (тиражирование) одних и тех же видов физических и интеллектуальных активов из подразделения в подразделение не поможет сократить издержки. Следовательно, компания, стремящаяся достичь экономии за счет масштабов и диверсификации инвестирования в физические и интелектуальные активы, должна поставить перед собой цель увеличить процент системных ресурсов, которые совместно используются несколькими подразделениями.

Особый акцент делается на использовании редких и дорогостоящих ресурсов. Возвращаясь к примеру компании Rockwater, заметим, что руководством была поставлена цель увеличить время работы уникального судна при строительстве подводных объектов. Одна из крупнейших нефтяных компаний руководствовалась тем же подходом при выборе в качестве показателя достижения своих финансовых целей оптимального использования очистной установки.

Рентабельность инвестиций в интеллектуальные активы, например в научные исследования и развитие, персонал и информационные системы, также способствует увеличению совокупной доходности инвестиций компании. Более подробно мы рассмотрим эту тему в главах 5 и 6.