В практике менеджмента банка всегда существовала потребность в оперативной и общепонятной оценке возможных потерь стоимости портфеля активов на определенный период времени. Показатель стоимости под риском (VаR) как раз и отвечает этим требованиям. Метод оценки на его основе был разработан в конце 1980-х годов и сразу же завоевал признание среди многих участников финансового рынка, благодаря своей простоте для понимания на всех уровнях управления компанией. Впоследствии этот показатель стал полноценным стандартом информации о риске банка, и нашел свое применение как внутри банка, так и в отчетах для инвесторов и регулирующих органов.

Стоимость под риском : методы расчета

Стоимость под риском отображает максимально возможные убытки от изменения стоимости финансового инструмента, портфеля активов, которые могут произойти за данный период времени с заданной достоверностью. Например, когда говорят, что рисковая стоимость на 1 день составляет 100 тыс. грн. с доверительным интервалом 95% (или достоверностью потерь 5%), это значит, что потери в течение одного дня свыше 100 тыс. грн. могут состояться не более чем в 5% случаев.

Следовательно, стоимость под риском — это размер убытка, который может быть превышен с достоверностью не более x % (не будет превышен с достоверностью (100 –x )%) на протяжении последующих n дней.

Для расчета стоимости под риском необходимо знать зависимость между размерами прибылей и убытков и достоверностью их появления, то есть распределение вероятности этих случайных величин на протяжении выбранного интервала времени. Тогда, например, по значению вероятности потерь можно однозначно определить размер соответствующих убытков. Однако реальный закон распределения вероятности этой случайной величины, как правило, не известен. Поэтому на практике часто используют допущение о том, что она распределена по нормальному закону.

Из определения стоимости под риском следует, что ее ключевыми параметрами являются доверительный интервал и временной горизонт. Поскольку убытки являются следствием колебаний цен на рынке, доверительный интервал является той границей, которая, с точки зрения управления портфелем, отделяет «нормальные» колебания рынка от экстремальных ценовых всплесков по частоте их появления. Как правило, достоверность потерь устанавливается на уровне 1, 2,5 или 5% (соответствующий доверительный интервал составляет 99, 97,5 и 95%). Однако риск-менеджер может выбрать любое другое значение в соответствии со стратегией управления, которой придерживается банк. В частности, в системе RiskMetrics (разработанной банком J. P. Morgan) используется 5%-ная вероятность.

Кроме субъективной оценки, доверительный интервал может быть установлен объективно. С этой целью строится график реального (эмпирического) распределения достоверности прибылей и убытков, который совмещают с графиком плотности нормального распределения, имеющего аналогичные параметры. Точки пересечения «хвостов» эмпирического и нормального распределения и будут определять доверительный интервал, который необходимо было найти.

Следует учитывать, что с увеличением доверительного интервала показатель стоимости под риском будет расти. Очевидно, что потери, которые возникают с вероятностью 1%, будут выше, чем потери, которые возникают с вероятностью 5%.

Выбор временного горизонта зависит от того, насколько часто проводятся операции с данными активами, а также от их ликвидности. Для финансовых институтов, которые осуществляют активные операции на рынках капитала, типичным периодом расчета является 1 день, тогда как стратегические инвесторы и нефинансовые компании могут использовать и большие периоды времени. Кроме того, при установке временного горизонта следует учитывать наличие статистики по распределению прибылей и убытков для желаемого интервала времени. Вместе с удлинением временного горизонта растет и показатель стоимости под риском. Возможные прибыли и убытки, например, за 5 дней могут иметь бoльшие значения, чем за 1 день. На практике считают, что за период в n дней величина стоимости под риском будет приблизительно в vn раз больше, чем за 1 день.

Оценка стоимости под риском предусматривает, что состав и структура оцениваемого портфеля активов будут оставаться неизменными на протяжении всего временного горизонта. Такое предположение вряд ли оправданно для достаточно больших интервалов времени. Поэтому при каждом обновлении портфеля необходимо корректировать величину этого показателя.

Показатель рисковой стоимости, обычно, не единственный и универсальный инструмент оценки рисков. Как правило, расчет рисковой стоимости сопровождается детальным анализом нескольких возможных сценариев, моделированием эмпирических распределений достоверности и тестированием портфеля на устойчивость к изменению основных параметров. Величина рисковой стоимости как обобщающая оценка рыночного риска нужна, прежде всего, для принятия оперативных решений высшим руководством.

Для расчета показателя стоимости под риском используются три экономико-математических метода: аналитический; исторического моделирования; статистических испытаний Монте-Карло.

Первый метод является параметрическим и позволяет получать оценки в закрытом (замкнутом) виде, два других — представляют своего рода математический эксперимент. Начальным этапом и необходимым условием реализации этих методов является определение так называемых «рыночных факторов риска», которые оказывают влияние на стоимость портфеля, что позволяет представить цену финансового инструмента как функцию этих факторов и, таким образом, решить главную проблему количественной оценки стоимости портфеля.

Определение рыночных факторов допускает декомпозицию финансовых инструментов, которые входят в портфель, на более простые, непосредственно связанные с рыночными факторами риска с последующим рассмотрением их как «субпортфелей», или позиций, которые состоят из таких первичных инструментов. Например, цена форвардного контракта на поставку одной валюты в обмен на другую зависит от трех рыночных факторов: обменного курса «спот» одной валюты к другой и двух процентных ставок по каждой валюте контракта. Для всех инструментов, которые входят в портфель, должны быть получены аналитические зависимости, которые выражают их текущую стоимость через рыночные факторы риска. В некоторых случаях, когда аналитические зависимости неизвестны, для оценки стоимости того или другого инструмента применяют численные методы.

Это наиболее сложный этап, поскольку для большого финансового института количество таких факторов может измеряться сотнями. Последующие этапы включают определение вида и оценку параметров статистического распределения ожидаемых в будущем значений рыночных факторов, использование приобретенного значения и аналитических зависимостей для определения потенциальных изменений стоимостей разных позиций, которые составляют портфель, и последующее ранжирование и суммирование всех позиций оценки ожидаемых изменений стоимости портфеля.

Аналитический (ковариационный, дельта-нормальный) метод базируется на классической теории портфеля финансовых активов. Основное предположение — изменения рыночных факторов риска имеют нормальное распределение. Это позволяет определить распределение прибылей и убытков для всего портфеля как нормальное. Зная свойства закона нормального распределения можно определить убыток, который может возникать не чаще заданного процента случаев, то есть показатель рисковой стоимости.

Краеугольным камнем аналитического метода является процедура отображения рисков (англ. risk mapping). Она предусматривает декомпозицию каждого инструмента из портфеля на множество более простых инструментов или позиций, при этом каждая из них должна отображать лишь один рыночный фактор риска. Таким образом, формируется вектор стоимостей стандартных позиций p , каждое значение которого определяет текущий размер позиции как функцию одного рыночного фактора при условии, что значение других рыночных факторов риска является фиксированным. Для оценки опционов используется линейная аппроксимация, при этом стоимость опциона выражается в виде дельта-эквивалентной позиции «спот».

На следующем этапе делается предположение, что однодневные процентные изменения или приросты логарифмов значений факторов риска имеют нормальное распределение с математическим ожиданием, равным нулю. Для каждого рыночного фактора проводится статистическая оценка величины среднего квадратичного отклонения, а также рассчитываются коэффициенты корреляции между разными парами факторов. Полученные результаты используются для определения средних квадратичных отклонений и коэффициентов корреляции для стоимостей стандартных позиций.

Среднее квадратичное отклонение стандартной позиции рассчитывается как произведение оценки среднего квадратичного отклонения соответствующего рыночного фактора на коэффициент эластичности стоимости позиции по данному рыночному фактору (процентное изменение стоимости позиции при изменении величины рыночного фактора на 1%). Коэффициенты корреляции для стандартных позиций равняются коэффициентам корреляции между соответствующими рыночными факторами с учетом того, что коэффициент корреляции меняет знак на противоположный, если стоимость стандартной позиции противоположна изменению рыночного фактора.

Далее составляется ковариационная матрица Q изменений стоимостей стандартных позиций, с помощью которой и формулы дисперсии для суммы нормально распределенных случайных переменных рассчитывают дисперсию стоимости портфеля, состоящего из стандартных позиций. Ковариационная матрица умножается, соответственно, слева и справа на векторы значений стоимостей стандартных позиций р и рT, в результате чего вычисляется значение дисперсии портфеля. Извлекая из дисперсии квадратный корень, определяется среднее квадратичное отклонение. Величина стоимости под риском рассчитывается по формуле:

![]()

где Z — количество средних квадратичных отклонений, соответствующее заданному доверительному интервалу (например, при доверительном интервале в 95% Z =1,65, а при 99% Z =2,33); t — временной горизонт; p — вектор размера позиций; p Т — транспонированный вектор размера позиций; Q — ковариационная матрица изменений размера позиций.

Аналитический метод уступает методам имитационного моделирования в надежности оценки рисков портфелей, которые состоят из опционов и основанных на них инструментах, стоимость которых от рыночных факторов описывается нелинейной функцией, особенно на сравнительно больших временных горизонтах.

Метод исторического моделирования (historical simulation) является относительно простым подходом, который, в отличие от аналитического метода, не базируется на теории вероятностей и требует небольшого количества предположений относительно статистических распределений для рыночных факторов риска. Как и в аналитическом методе, стоимости инструментов портфеля должны быть предварительно представлены как функции от рыночных факторов риска. Построение функции распределения прибылей и убытков происходит эмпирическим путем.

Текущий портфель подвергается воздействию реальных изменений значений рыночных факторов риска, которые наблюдались в прошлом, например, за последние n периодов. Для этого строится n множеств гипотетических значений рыночных факторов на основе их нынешних значений и процентных изменений за последние n периодов.

Однако реализация этого метода подразумевает использование для расчетов временных рядов значений по всем рыночным факторам. Получить эту информацию не всегда возможно для сильно диверсифицированных портфелей. Особенно это касается данных по процентным ставкам для валют стран, которые не имеют развитых финансовых рынков. Кроме того, историческое моделирование допускает, что поведение рынка в прошлом будет повторяться и в будущем, что в общем случае не соответствует действительности.

Метод статистических испытаний Монте-Карло (Monte-Carlo simulation) также относится к методам имитационного моделирования, и поэтому он имеет ряд общих характеристик с методом исторического моделирования. Основное отличие заключается в том, что метод Монте-Карло не проводит моделирования с использованием реально полученных значений рыночных факторов. Вместо этого выбирается статистическое распределение, которое аппроксимирует изменения рыночных факторов, и проводится оценка его параметров. Для этого используется распределение Стьюдента или сочетание нормальных распределений. На основе выбранного распределения с помощью генератора случайных чисел генерируются тысячи (десятки тысяч) гипотетических наборов значений рыночных факторов. Полученные значения используются для расчета величин прибылей и убытков, вызванных изменением стоимости портфеля. На последнем этапе строится распределение прибылей и убытков портфеля и определяется величина стоимости под риском.

Оценка рисков диверсифицированных портфелей на основе метода Монте-Карло требует больших расходов времени и технических ресурсов. Еще одна проблема заключается в том, что гипотетические распределения вероятностей рыночных факторов, которые используются в аналитическом методе и методе Монте-Карло, могут не отвечать действительности. Как правило, эмпирические распределения изменений рыночных факторов имеют значительный эксцесс сравнительно с нормальным распределением, т. е. случаи больших отклонений от среднего значения встречаются чаще, чем это предусмотрено нормальным распределением.

Самым перспективным по сравнению с другими методами является метод математического моделирования , который позволяет одновременно оперировать как активами, так и пассивами банка в тесной взаимосвязи с учетом уровня ликвидности. Этот метод имеет широкое практическое применение, что дает возможность руководству банка принимать необходимые управленческие решения, прогнозировать следствия принятия решений, а также адаптировать эти решения к изменению экономической конъюнктуры или к ошибкам в прогнозах. Сдерживающим фактором его практического применения является сложность расчетов, требующая определенной квалификации риск-менеджмента.

В целом, ни один из рассмотренных ранее методов не позволяет всесторонне оценивать и управлять рисками банка. Потому для эффективного управления рисками целесообразно одновременно использовать сразу несколько методов. Это позволит сравнивать полученные результаты и принимать обоснованное решение.

Рекомендации НБУ по управлению рисками банка

Процесс управления банковскими рисками достаточно сложный и нуждается в выработке конкретных методик по каждому виду риска. На сегодня существуют достаточно развитые подходы к измерению и оценке рисков банка (в частности кредитного). Однако описанные ранее подходы и модели управления рисками банка существуют каждая отдельно, то есть являются автономными. Банки разрабатывают, как правило, методики лишь по основным видам банковских рисков. Потому большинство качественных факторов (если не все!) не могут быть проанализированы на предмет стимулирования того или другого риска. Именно поэтому Национальный банк Украины увеличил норматив адекватности капитала с 8 до 10% (2% — это своеобразный «бонус» за те потенциальные факторы, которые могут вызывать риск, но пока не могут быть оценены количественно).

Наиболее разработанными являются подходы к управлению кредитным, процентным рисками и риском ликвидности. К преимуществам существующего инструментария оценки финансовых рисков следует отнести такие аспекты:

- сформированный понятийный аппарат, что позволяет избегать двойной трактовки того или другого срока, определения, понятия;

- выработанный алгоритм (последовательность) действий относительно управления финансовыми рисками (в частности кредитного);

- усовершенствованные подходы к количественной оценке факторов риска, что позволяет учесть максимальное их количество при измерении величины риска и получать адекватные управленческие решения.

С другой стороны, проанализировав существующие методологические принципы управления кредитным риском, следует заметить о необходимости постоянного их усовершенствования, поскольку динамическое развитие банковской системы Украины ставит перед банками новые задания.

Усиление конкуренции в банковском секторе нуждается в максимально детальном анализе рисков банка. Учитывая развитие розничного банковского бизнеса, аналитикам банков приходится постоянно совершенствовать подходы к минимизации кредитного риска. По нашему мнению, это следует реализовывать параллельно в нескольких направлениях:

- совершенствовать существующую методическую базу управления кредитным риском;

- разрабатывать новую методологическую базу для управления кредитным риском банка, сконцентрировав в ней преимущества существующих методик оценки.

Разработка новых методик для анализа рисков банков, в том числе их коэффициентный анализ, требует, прежде всего, адекватной технической и информационной базы. В настоящее время, в условиях стремительного освоения отечественными банками высоких компьютерных технологий, наличие современных аналитических программных продуктов является одним из основных конкурентных преимуществ. Системы коэффициентного анализа банковской деятельности (в частности рисков), которые позволяют построить адекватную картину состояния как банковского сектора в целом, так и отдельных кредитных учреждений на основе неполной и частичной (иногда некорректной) входной информации, являются актуальными для Украины в большей мере, чем для промышленно развитых стран, где уровень прозрачности и доступности информации на порядок выше.

НБУ постановлением Правления № 361 от 02.08.2004 г. утвердил Методические рекомендации относительно организации и функционирования систем менеджмента риска в украинских банках, в которых определил первоочередные действия банков для улучшения системы риск-менеджмента.

Из этих рекомендаций следует, что для более эффективного управления кредитным риском банкам целесообразно реализовывать такие мероприятия:

- создать, внедрить в эксплуатацию и постоянно совершенствовать систему внутренних кредитных рейтингов;

- на основе реальных наблюдений ежеквартально вычислять матрицу вероятностей миграции кредитных рейтингов и оценивать на ее основе величину необходимых резервов под кредитные убытки в следующих периодах;

- проводить бэк-тестирование миграции внутренних кредитных рейтингов на реальных данных за максимально возможный период времени;

- учитывать наилучший мировой опыт в области управления кредитным риском, который, в частности, изложен в положении Базельского комитета по банковскому надзору «Принципы управления кредитным риском» (№ 75, сентябрь, 2000 г.)

С целью повышения эффективности управления риском ликвидности банк может выбрать приемлемые для себя подходы, а именно:

- разработка и представление на рассмотрение и утверждение Наблюдательному совету или Правлению положения относительно источников ликвидности, которые рассматриваются в разрезе их видов, уровней ликвидности, сроков к погашению и валютам;

- определение потребности в ликвидности и финансировании банка оценивается с учетом операций, которые проводятся через его дочерние структуры, а также с учетом состояния и потребностей в ликвидности группы, в которую входит банк;

- внедрение системы мониторинга, которая базируется на методе единственного фондового пула или на идентификации разрывов ликвидности по активам и обяза –

- тельствам в национальной и иностранной валютах, срок погашения которых наступает на протяжении соответствующих будущих периодов времени, и на других современных методах, например, симуляции денежных потоков;

- разработка методики анализа сезонных тенденций потоков средств на будущий период, достаточный для потребностей банка;

- учет мирового опыта управления ликвидностью, который, в частности, изложен в положении Базельского комитета по банковскому надзору «Надежная практика управления ликвидностью в банковских организациях» (№ 69, февраль, 2000 г.)

Для более эффективного управления процентным риском банкам следует осуществить такие действия:

- разработать систему отчетности, которая идентифицировала и измеряла бы процентные позиции в соответствии с методиками определения разрыва активов и обязательств, чувствительных к изменениям процентной ставки.

- дополнительно использовать модели расчета динамического разрыва, анализа дюраций и/или других методов, приемлемых с учетом размера банка и сложности его операций;

- проводить периодическое бэк-тестирование прогнозных данных относительно величины риска изменения процентной ставки;

- проводить тестирование стресса для оценки величины максимальных потерь от изменения процентных ставок за определенный период времени;

- настраивать системы предоставления информации и отчетности относительно измерения риска изменения процентной ставки для Наблюдательного совета и Правления;

- учитывать мировой опыт управления риском изменения процентной ставки, который, в частности, изложен в положении Базельского комитета по банковскому надзору «Принципы управления и надзора за риском процентной ставки» ( № 102, сентябрь, 2003 года).

Следовательно, с целью снижения рисков в своей деятельности банкам необходимо обеспечить:

- повышение сбалансированности по срокам привлеченных депозитов и предоставленных кредитов физическим лицам в разрезе валют;

- усовершенствование методики оценки платежеспособности заемщиков-физичес-ких лиц, в частности скоринговых моделей, которые бы давали возможность объективно оценивать надежность заемщика;

- стимулирование работы банков с кредитными бюро, использование их информации в процессе оценки рисков по кредитным операциям;

- повышение эффективности функционирования ЕИС «Реестр заемщиков», своевременное внесение банками в полном объеме информации относительно недобросовестных заемщиков, в том числе физических лиц. Участие всех банков в ЕИС «Реестр заемщиков»;

- раскрытие реальной ставки по потребительским кредитам в соответствии с требованиями Правил предоставления банками Украины информации потребителю об условиях кредитования и совокупную стоимость кредита;

- предоставление бланочных кредитов лишь тем физическим лицам, которые имеют позитивную кредитную историю.

Реализация этих мер, как следует из постановления НБУ № 361, поможет сохранить стабильность банковской системы и будет способствовать снижению рисков банковской деятельности.

Современные инструменты

Усиление конкуренции на рынке банковских услуг приводит к сокращению банковской маржи, что подталкивает банки к поиску более эффективных финансовых инструментов привлечения ресурсов, минимизации рисков и путей повышения доходности активов. Техника «обеспеченного ссудного обязательства» (collaterized loan obligation — CLO) помогает банкам решать эти задачи. Обеспеченные долговые обязательства (collaterized debt olbigations — CDO) и их более специфические разновидности — обеспеченные облигационные обязательства (collaterized bond olbigations — CBO ) и обеспеченные ссудные обязательства являются примером удачного использования сложных схем секьюритизации, которые сначала разрабатывались в виде специальных ценных бумаг, обеспеченных ипотекой, и эффективно применялись при выходе американской экономики из кризиса 1980-х годов.

Обеспеченное ссудное обязательство — это процесс эмиссии ценных бумаг эмитентом, который для выпуска покупает или получает иным способом активы в банке и, в свою очередь, является инвестором трансакции. В основном активы на исходном этапе принадлежат банку, а после продажи — специализированному учреждению (SPV) и служат обеспечением интересов инвесторов.

Отличие CLO от типичной схемы секьюритизации заключается в экономической цели, которую преследуют участники трансакции. При классической схеме секьюритизации активов (asset-backed securitization — ABS) основная цель сводится к мобилизации капитала, тогда как целью банка, который является участником CLO, есть более эффективное использование собственного капитала. Секъюритизация помогает трансформировать выданный кредит в инструменты, которые дают возможность банкам высвободить значительные средства передачей кредитного риска инвесторам.

С целью четкого представления о правовых и экономических характеристиках CLO рассмотрим схему отношений между участниками (рис. 1).

Следует отметить, что основным элементом приведенной схемы является обязательная продажа активов (true sale), что не всегда отвечает интересам всех участников соглашения.

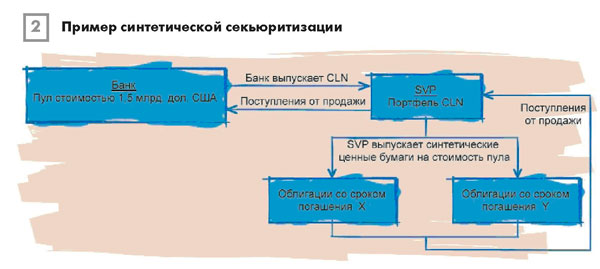

Через сложность практической реализации банками приведенных ранее соглашений были разработаны схемы, альтернативные классической секьюритизации. Их основным инновационным подходом является отказ от продажи активов SPV — они остаются на балансе банка. Главную роль в этом процессе играют кредитные деривативы, как инструмент хеджирования рисков (кстати, они использовались и в некоторых классических схемах секьюритизации). Техника, при которой активы остаются на балансе первого владельца, получила название синтетической секьюритизации (рис. 2).

Необходимо учитывать, что кредитные риски активов передаются SPV с помощью использования де-фолтных свопов (credit default swaps) или облигаций, которые абсорбируют кредитные риски — кредитные ноты (credit linked notes — CLN). Таким образом, банк получает возможность избежать проблем, связанных с продажей активов, рефинансировать выданные кредиты и ослабить для себя требования к достаточности капитала.

Перед тем как более детально рассмотреть примеры соглашений синтетической секьюритизации, предоставим характеристику двух видов наиболее часто используемых кредитных деривативов, а именно: дефолтных свопов и кредитных нот (CLN).

Дефолтный своп является наиболее распространенным видом кредитных деривативов. Согласно договору о дефолтном свопе, одна сторона соглашается (в обмен на определенную плату) с наступлением оговоренного события приобрести ценные бумаги, в которых сосредоточено обязательство, по предварительно обсужденной цене, или выплатить разницу между предварительно согласованной ценой таких ценных бумаг и их текущей рыночной ценой.

Кредитная нота — ценная бумага (облигация), которая эмитирована покупателем гарантии, и должна быть погашена по номиналу в срок платежа в том случае, если предварительно согласованное сторонами событие относительно определенного актива не наступило. Если такое событие уже наступило, то CLN погашается на протяжении фиксированного периода за минусом сумм компенсации (например, разницы между нарицательной стоимостью облигации и реально полученных от должника сумм по ссуде).

Кредитная нота является комбинацией облигации с плавающей процентной ставкой и дефолтного свопа. Однако в отличие от последнего и свопа на совокупный доход, продавец гарантии, купив облигации, осуществляет авансовый платеж, который равняется стоимости ссуды. Получение покупателем гарантии сумм, которые поступили в оплату кредитной ноты, имеет экономический эффект обеспечения первичного кредитного риска. Разница между ценой купли и дисконтом составляет объем гарантии.

В практике синтетической секьюритизации существует несколько видов позиций риска. Первая позиция касается денежного резерва, который будет достаточным для компенсации возможных потерь. Такой резерв аккумулируется на протяжении нескольких лет из дополнительных доходов SPV (например, доходы от казначейских обязательств и поступлений от продажи дефолтных свопов), которые превышают проценты, которые SPV платит инвесторам. Инвесторы же берут на себя вторую позицию риска путем купли старших (senior) или младших (junior) облигаций, эмитированных SPV. Младшие бумаги есть субординированными по отношению к старшим и, в первую очередь, принимают на себя риски. Наиболее рискованные бумаги (младшие) банк выкупает у SPV. Такие облигации на практике имеют достаточно высокие рейтинги от ВВ (для младших) до ААА (для старших) по методике рейтингового агентства Standard and Poor 's. Третья позиция риска является наиболее защищенной и включает любые другие кредитные риски, не покрытые первой и второй позициями. Как правило, инвестор банка оставляет третью позицию за собой.

В полностью профинансированной синтетической CLO, SPV принимает на себя все риски пула путем купли CLN, которые эмитируются инвестором банка. SPV получает средства на куплю CLN, выпустив серии облигаций для инвесторов, обеспеченных CLN. Поскольку стоимость облигаций, которые покупаются инвесторами, равняется номиналу CLN, инвестор банка считается полностью свободным от риска.

В соглашениях частично профинансированных синтетических CLO для перевода рисков инвестор банка использует комбинацию дефолтного свопа и CLN. При этом лишь часть кредитного риска всего пула передается SPV. Другие риски либо остаются в банке, либо передаются инвесторам на внебиржевом рынке.

При использовании не профинансированных синтетических CLO никакие риски пула не передаются SPV. Вместо этого риски направления переносятся контрагентам на внебиржевом рынке, поэтому структура CLO усложняется.

Эффективность применения кредитных деривативов будет зависеть от создания в Украине соответствующего рынка, который является объективной необходимостью расширения банковского инструментария влияния на заемщика и механизмов управления кредитными и процентными рисками.

Большинство механизмов рефинансирования базируются на правовом институте доверительной собственности и передачи первичных активов в траст. В мире наблюдается активный рост на рынке долговых ценных бумаг — кредитных нот, которые имеют много общего с обычными облигационными ссудами, однако позволяют более гибко подходить к вопросам распределения кредитного риска.

Производные инструменты вторичного рынка помогают банкам избегать рисков или минимизировать их с помощью схемы секьюритизации. Техника традиционной секью-ритизации предусматривает, что активы, которые инвесторы готовы приобрести, выделяются из бизнеса, например их передачей SPV. Такой механизм дает возможность ликвидировать риски, связанные с другой деятельностью продавца активов.

Таким образом, в Украине необходимо отработать эффективную систему использования признанных мировым банковским сообществом инструментов для минимизации рисков, учитывая возможность их передачи от банка к инвесторам. Исходным моментом в развитии новейших инструментов управления рисками банка должно стать создание нормативной основы, которая будет регулировать этот процесс. Необходимо четкое понимание всеми участниками банковской системы особенностей оценки прямых и скрытых рисков с помощью новых инструментов, что определит основные принципы их работы на рынке кредитных деривативов.