Развитие внешнеэкономического сотрудничества, процессы экономической, научно-технической и культурной интеграции России в международное сообщество определили актуальность вопросов межгосударственных отношений в сфере налогообложения.

В данной сфере государства руководствуются общими принципами международного публичного права (например, принципами невмешательства во внутренние дела государства, территориального верховенства) и специальными принципами международного экономического права (например, принципами взаимной выгоды и экономической недискриминации). Однако применение этих принципов не способствует эффективному сотрудничеству в сфере международного налогообложения в связи с их общим характером и абстрактностью. Поэтому в целях избежания возникающих спорных ситуаций в области налогообложения государства заключают соглашения, направленные на устранение различных конфликтных ситуаций между их налоговыми системами.

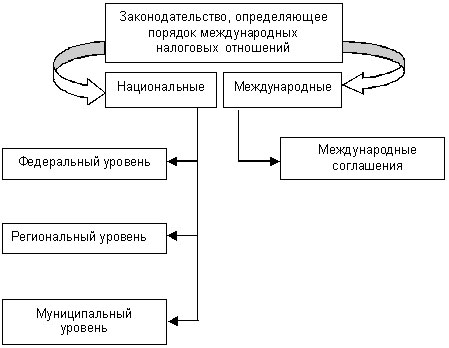

Нормы, касающиеся международных налоговых отношений, содержатся как в национальных законодательствах государств, так и в заключаемых ими международных соглашениях (рис. 1).

Рис. 1. Нормы законодательства в сфере международных налоговых отношений

В национальном законодательстве различных государств нормы, регулирующие международные налоговые отношения, устанавливаются в нормативно-правовых актах соответствующих уровней государственного управления.

Международные соглашения также регулируют отношения, касающиеся сотрудничества иностранных государств в сфере налогообложения.

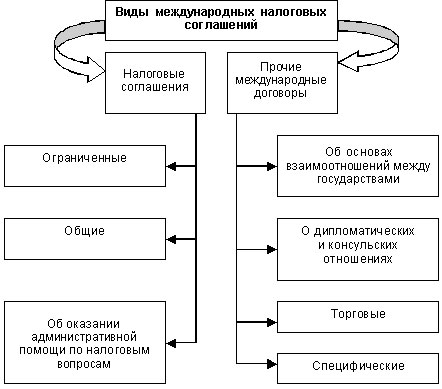

Все существующие международные соглашения, регулирующие вопросы налогообложения, можно разделить на две группы:

- собственно налоговые соглашения;

- международные договоры, в которых наряду с другими решаются налоговые вопросы.

К налоговым соглашениям относят:

- ограниченные налоговые соглашения, основным признаком которых является распространение их действий на конкретный вид налога, конкретную категорию налогоплательщиков;

- общие налоговые соглашения, которые являются основой большинства действующих налоговых соглашений;

- соглашения об оказании административной помощи по налоговым вопросам, которые регулируют процессы взаимодействия компетентных органов договаривающихся государств по оказанию взаимной помощи в борьбе с налоговыми нарушениями путем передачи информации, предоставления документов, проведения расследований и обмена опытом.

В силу того, что общие налоговые соглашения охватывают все вопросы взаимодействия в сфере налогообложения государств — участников соглашения и могут дополняться отдельными соглашениями об административной взаимопомощи по налоговым вопросам, они являются более перспективными в отношении развития внешнеэкономической деятельности государств.

Все существующие международные соглашения, регулирующие вопросы налогообложения, можно разделить на две группы (рис. 2).

Рис. 2. Классификация международных налоговых соглашений

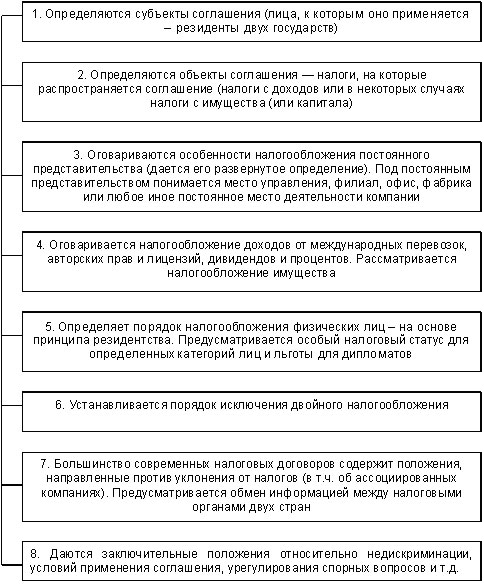

С тех пор как были выработаны первые налоговые соглашения, многие авторы высказывали свою точку зрения в области оптимизации и стандартизации структуры налоговых соглашений.

В 1963 году свою модель налогового соглашения об избежании двойного налогообложения предложила Организация экономического сотрудничества и развития (ОЭСР). С тех пор большинство заключаемых налоговых соглашений следует именно этой модели, ввиду чего все они имеют примерно одинаковую структуру, хотя и различаются в деталях, в частности в ставках налогов у источника (рис. 3).

Рис. 3. Структура налогового соглашения (договора, конвенции)

Эта модель со временем модернизируется. В 1977 и 1992 годах ОЭСР были предложены усовершенствованные модели. Структура договора тем не менее остается в основном неизменной.

Основной целью международного сотрудничества в налоговой сфере является устранение двойного налогообложения и дискриминации налогоплательщиков.

Бизнес-словарь дает следующее определение двойного налогообложения: «double taxation» (англ.) означает обложение одних и тех же доходов одного и того же плательщика идентичными налогами по законодательству разных государств. Для снятия проблемы двойного налогообложения государства заключают двусторонние или многосторонние соглашения.

С целью избежания двойного налогообложения применяются как односторонние меры, связанные с нормами внутреннего налогового законодательства, так и многосторонние меры, реализуемые с помощью международных соглашений и конвенций (рис. 4).

Рис. 4. Классификация мер по устранению двойного налогообложения

В соответствии со ст. 15 Конституции Российской Федерации «…надлежащим образом ратифицированные и вступившие в силу международные договоры Российской Федерации являются частью правовой системы России, и в случае противоречия их положений нормам российского внутреннего законодательства преимущественную силу имеют международные договоры». Аналогичные правила содержатся в ст. 7 гл. 1 Налогового кодекса Российской Федерации и ст. 11 Закона РФ от 27.12.91 № 2116-1 «О налоге на прибыль предприятий и организаций». Таким образом, на территории Российской Федерации кроме внутреннего (национального) налогового законодательства могут применяться правила международных налоговых соглашений, имеющих приоритетный статус.

Россия унаследовала от СССР налоговые соглашения с рядом стран. После распада Союза Россия начала активную деятельность по подписанию новых договоров и перезаключению старых. По состоянию на 2004 год Россия является участницей 66 международных налоговых соглашений.

Явных оффшорных зон в списке стран, имеющих соглашения с Россией, практически нет. Исключение — Кипр, который в основном именно по этой причине и стал (еще при Горбачеве) традиционной оффшорной базой россиян. Старое, чрезвычайно выгодное, соглашение Кипра с СССР от 1982 года было заменено новым — от 1998 года (применяется с 2000 года), однако большинство налоговых льгот сохранилось в неприкосновенности, за исключением введения ненулевой ставки налога на дивиденды. Даже ликвидация оффшорной зоны на Кипре вряд ли будет означать прекращение использования кипрских компаний российским предпринимателями. Новая ставка налога в 10% не так уж и высока, и с учетом выгод налогового соглашения и возможностей по использованию составных схем кипрские компании продолжают оставаться уникальным инструментом налогового планирования.

Имеется налоговое соглашение с Малайзией. Ее оффшорные компании, регистрируемые на острове Лабуан, подобно кипрским, не являются совсем безналоговыми, а платят налог по льготной ставке 3%, в результате чего попадают и под действие соглашения. Однако договор с Малайзией менее выгоден, и такие компании довольно редко используются.

Есть у России налоговое соглашение и с Ирландией, самой низконалоговой страной Европейского союза (не считая Гибралтара). С 1993 года ирландские компании платят налог по ставке 12,5%, и в определенных схемах, прежде всего предназначенных для коммерции в рамках ЕС, их использование вполне рентабельно.

Имеются соглашения и с такими странами, как Нидерланды и Люксембург. Они не являются оффшорными зонами, однако в силу специфики своего налогового законодательства традиционно используются для регистрации холдингов, а Нидерланды также для регистрации компаний, выступающих в качестве транзитного элемента в составных схемах по выплате роялти и процентов.

Такие безналоговые (в соответствующей конфигурации) структуры, как американские компании с ограниченной ответственностью (LLC), британские товарищества с ограниченной ответственностью (LLP), а с 2003 года и кипрские нерезидентные компании, не попадают под действие налоговых соглашений с соответствующими странами именно из-за того, что они безналоговые.

Если с некоторой страной налогового соглашения нет, то Россия предоставляет своим компаниям одностороннее освобождение от двойного налогообложения. Это значит, что если российская компания законным образом уплатила налог за рубежом, то при предоставлении соответствующих справок он принимается к зачету при уплате налога дома, в России.

На современном этапе развития экономики России актуальным является вопрос о соотношении международных налоговых соглашений и национального законодательства по налоговому бремени. В одних государствах принята концепция, согласно которой нормы международного налогового соглашения могут увеличивать налоговое бремя по сравнению с национальным законодательством. В других государствах, наоборот, международные налоговые соглашения могут только уменьшать обязательства налогоплательщиков по сравнению с национальным законодательством. Та или иная концепция в одних странах вытекает из законодательства, в других — из решений высших судебных органов.

В Российской Федерации данный вопрос не решен ни законодательством, ни судебной практикой. Во избежание спорных ситуаций целесообразно установить в НК РФ правило о презумпции уменьшения налогового бремени налогоплательщика в соответствии с международным договором