Соотношение недоходных и доходных активов показывает приоритеты банка в управлении ими и пропорциональность наращивания данных составляющих, что обязательно повлияет на эффективность деятельности банка.

ПРОГНОЗИРОВАНИЕ тенденций развития банковского сектора Украины является сложным заданием, исходя из его комплексности и многогранности. Однако независимо от того, какой капитал будет доминировать в банковском секторе — национальный или иностранный, — вопрос стабильности и эффективности развития банков Украины будет актуальным, поскольку включает в себя комплекс направлений, которые нуждаются в постоянном внимании, а именно:

- качество ресурсов банков — их доступность и стоимость;

- управление активами — оценка их структуры с целью выявления резервов повышения рентабельности деятельности банков;

- управление рисками деятельности банков;

- взаимосвязь отдельных элементов активов и показателей эффективности деятельности банков.

Степень проработки указанных тем в экономической литературе достаточна высока как среди отечественных, так и иностранных ученых. Следует заметить также существенную роль, которую играет Базельский комитет по банковскому надзору в разработке и координации отмеченных направлений.

Однако проведенные исследования не решают всех неотложных вопросов современного развития банковского сектора, особенно учитывая его динамику, требующую постоянного совершенствования существующего инструментария управления банком.

Сегодня доминирует интегрированный подход, который заключается в скоординированном управлении финансами банка, в процессе которого через согласование управленческих решений и достижение определенных пропорций между активными и пассивными операциями достигается несколько целей, таких как повышение прибыли, снижение рисков, анализ и контроль ликвидности, управление спрэдом.

Целью статьи является установление взаимосвязи между структурой активов и показателями прибыльности банка.

Структура активов должна быть нацелена на максимизацию результата деятельности банка. Именно поэтому следует согласиться с мнением Л. Т. Гиляровской и С. М. Паневиной о том, что понятие качества активов банка объединяет четыре основных критерия оценки: ликвидность, рискованность, доходность и диверсифици-рованность.

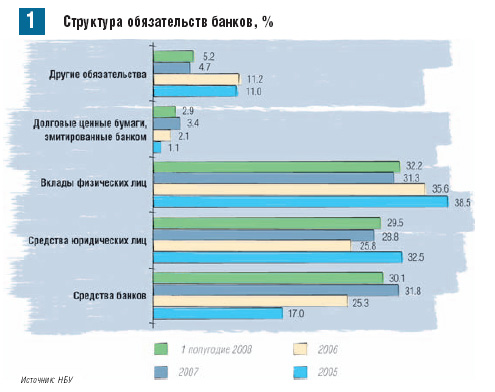

На протяжении последних лет банки удачно переориентировались из обслуживания преимущественно корпоративных клиентов на частных. Это побуждало их к структурной перестройке и самой деятельности, и своих организационных структур. Вместе с этим появилась проблема привлечения постоянных и относительно дешевых источников средств. Решение данной проблемы разделило банки на два лагеря — банки с иностранным капиталом привлекали дополнительные средства от своих материнских структур (путем выпуска еврооблигаций), банки с национальным капиталом привлекали средства акционеров (в ограниченном объеме) и выпускали облигации. Таким образом, сформировалась структура обязательств банков, в которой преобладают средства банков, юридических и физических лиц [рис. 1].

Исследуя динамику изменения основных составляющих структуры обязательств, следует отметить рост средств банков в первом полугодии 2008 г. в сравнении с 2005 г. в 4,78 раза к уровню 184,99 млрд грн. Такой существенный рост средств банков свидетельствует об активной деятельности на межбанковском и фондовом рынках.

Заметна доля таких составляющих обязательств банков, как «долговые ценные бумаги, эмитированные банком» и «другие обязательства». Рост объема долговых ценных бумаг, эмитированных банками Украины, свидетельствует о том, что они активно используют данный канал пополнения собственных ресурсов. Следует отметить статью «другие обязательства», которая включает в себя субординированный долг, являющийся источником пополнения капитала банков в установленных нормативной базой границах.

Активизация межбанковского рынка вызывает возникновение дополнительных рисков банковской деятельности, в частности валютных и ликвидности.

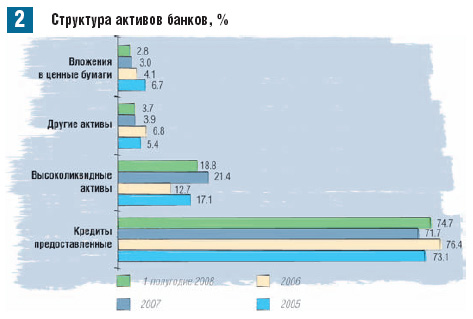

Формирование ресурсной базы банков за счет внешних заимствований требует от них эффективного управления активами с целью обеспечения достаточного уровня рентабельности, т. к предоставленные клиентам кредиты составляют основную часть активов банков [рис. 2].

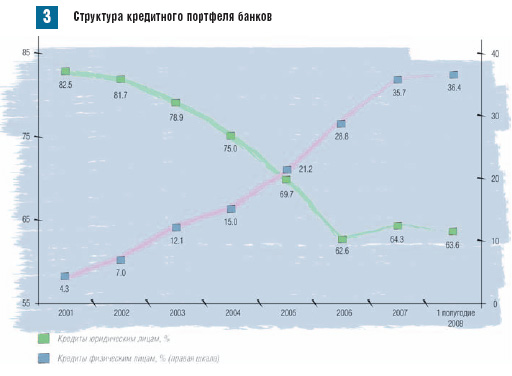

Учитывая доминирование кредитного портфеля в структуре активов, система управления банков должна предусматривать возможность комплексной оценки заемщиков, особенно физических лиц, доля кредитов которым постоянно растет [рис. 3].

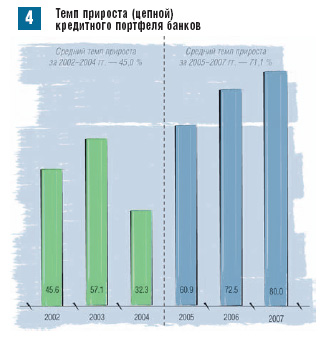

Актуализация подходов к управлению кредитным риском теперь чрезвычайно необходима, поскольку на протяжении 2005-2007 гг. объем кредитов, предоставленных банками, демонстрировал рост в среднем на 71,1 % ежегодно [рис. 4].

Такой рост объемов кредитования произошел в основном за счет привлечения внешних ресурсов, что позволило банкам активизировать деятельность на рынке потребительского кредитования.

Исследуя доходные активы, следует отметить, что такая ситуация способствует концентрации различных рисков, в том числе являющихся производными активных операций банков, по определенным группам заемщиков, отраслям экономики и т. п. Хотя целесообразно отметить такой позитивный факт развития банковского сектора Украины, как расширение спектра банковских продуктов, что позволяет банкам демонстрировать позитивную динамику роста объема прибыли в условиях растущей конкуренции.

Другая часть активов — недоходные активы1 — также нуждается во внимании, особенно в части исследования эффективности структуры активов (A), поскольку последние можно представить как сумму доходных (DA) и недоходных (НА) активов, то есть

![]()

Допустим, структура активов банка является максимально эффективной, если она обеспечивает максимизацию рентабельности активов (ROA) при заданном уровне прибыли (П), то есть

![]()

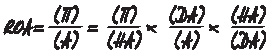

Использовав инструментарий декомпозиционного факторного анализа, общепринятую формулу рентабельности активов можно представить в виде:

Такое представление позволяет выделить роль недоходных активов и определить их влияние на показатель рентабельности активов банка, а также проанализировать их структурные соотношения. Таким образом, формулу рентабельности активов можно представить как

![]()

1 Расчет ROA крупнейших украинских банков с целью выявления эффективности управления активами, %

Банк |

1 полугодие в 2008 г. |

2007 г. |

||||||

RONA |

SA |

DDA |

ROA |

RONA |

SA |

DDA |

ROA |

|

Приватбанк |

25,9 |

95,8 |

4,4 |

1,1 |

42,4 |

93,6 |

6,9 |

2,7 |

Райффайзен банк Аваль |

16,0 |

95,0 |

5,3 |

0,8 |

23,0 |

94,3 |

6,1 |

1,3 |

Укрсиббанк |

9,8 |

95,4 |

4,8 |

0,4 |

8,9 |

96,0 |

4,2 |

0,4 |

Укрсоцбанк |

11,4 |

93,5 |

7,0 |

0,7 |

15,8 |

92,6 |

7,9 |

1,2 |

Укрэксимбанк |

19,9 |

95,2 |

5,0 |

1,0 |

41,8 |

95,8 |

4,4 |

1,8 |

Проминвестбанк |

16,5 |

92,1 |

8,6 |

1,3 |

11,0 |

91,9 |

8,9 |

0,9 |

Надра |

2,1 |

88,8 |

12,6 |

0,2 |

17,1 |

90,4 |

10,6 |

1,6 |

Ощадбанк |

9,4 |

91,9 |

8,8 |

0,8 |

11,4 |

90,6 |

10,4 |

1,1 |

ОТП Банк |

21,2 |

97,7 |

2,3 |

0,5 |

60,1 |

97,8 |

2,2 |

1,3 |

Альфа-Банк |

6,9 |

97,8 |

2,3 |

0,2 |

12,1 |

97,6 |

2,5 |

0,3 |

Брокбизнесбанк |

4,7 |

94,5 |

5,8 |

0,3 |

8,0 |

92,7 |

7,9 |

0,6 |

ВТБ Банк |

1,7 |

95,7 |

4,5 |

0,1 |

1,9 |

94,8 |

5,5 |

0,1 |

Финансы и кредит |

19,6 |

96,8 |

3,3 |

0,6 |

95,7 |

98,0 |

2,0 |

1,9 |

ПУМБ |

6,0 |

93,3 |

7,1 |

0,4 |

7,4 |

94,7 |

5,6 |

0,4 |

Форум |

7,5 |

96,4 |

3,7 |

0,3 |

12,0 |

97,0 |

3,1 |

0,4 |

Укрпромбанк |

8,5 |

95,5 |

4,7 |

0,4 |

15,2 |

94,9 |

5,4 |

0,8 |

Кредитпромбанк |

4,9 |

97,3 |

2,8 |

0,1 |

7,6 |

97,4 |

2,7 |

0,2 |

где RONA — рентабельность недоходных активов банка;

DDA — доля доходных активов банка в активах;

SA — коэффициент структурного соотношения активов (HA/DA).

Выделение коэффициента структурного соотношения активов SA позволяет усовершенствовать систему управления активами банка. Поскольку соотношение недоходных и доходных активов показывает приоритеты банка в управлении ими и пропорциональность их наращивания, что, в результате, влияет на эффективность деятельности банка.

В [таблице 1] приведен пример расчета ROA с применением подхода декомпозиционного факторного анализа для выявления эффективности управления активами, в том числе недоходной составляющей.

Развивая описанный выше аналитический подход, целесообразно проследить взаимосвязь между такими показателями, как ROA и RONA, которые достаточно сильно коррелируют между собой (например, за 1 полугодие 2008 года коэффициент корреляции составил 77,4 %). При этом изменения данных показателей не всегда имеют одинаковый характер.

1Недоходные активы—ресурсы, контролируемые банком, или права на получение таких ресурсов, возникшие в результате прошлых событий, использование или получение которых, как ожидается, приведет к получению эквивалентного потока денежных средств в будущем, то есть не принесет банку непосредственного дохода.