Применение систем кредитного скоринга позволяет своевременно и последовательно использовать все возможности для развития и одновременно удерживать риски на приемлемом и управляемом уровне.

В последние годы в Украине наблюдался скачкообразный рост потребительского кредитования, что напрямую связано с переходом страны на рельсы рыночной экономики, которая базируется на рыночной банковской системе в целом и кредитовании в частности.

Только за четыре месяца 2008 года объем кредитов, полученных населением, составил 30,892 млрд грн.

Естественно, в погоне за прибылью банки зачастую выдавали кредиты, практически поверив на слово. Стараясь заманить клиентов доступностью кредитов, целый ряд фин-учреждений вообще отказались от надлежащей оценки их платежеспособности. Такая политика привела к катастрофическому росту невозвратов. В некоторых украинских банках рост проблемных займов достигает 400-500 % в год. Таким образом, качество кредитных портфелей отечественных банков значительно ухудшилось.

Уже к середине 2008 года Национальный Банк Украины отреагировал на создавшуюся ситуацию ужесточением требований к заемщикам.

И все же банкам приходится вручную сдерживать потребительский бум, охвативший украинцев. Ни рост кредитных ставок (на иномарки кредиты в гривне выросли с 17 % до 19,5 %, на отечественные авто — вплоть до 20 %, не обещают банкиры и доступной ипотеки), ни обвал доллара, ни инфляция не могут удержать их от желания скупить все.

В такой ситуации для банков и кредитных организаций особое значение приобретает качество кредитного портфеля. Его улучшение напрямую зависит от своевременной и адекватной оценки кредитоспособности потенциального заемщика. Традиционным методом такой оценки в мировой практике на протяжении долгого времени является кредитный скоринг.

Для чего нужен кредитный скоринг?

Качество и быстрота, с которыми принимаются решения по кредитной заявке, а также надежность и простота этого процесса являются решающими факторами в сложной конкурентной борьбе.

Как правило, бизнес-модель работы с заемщиком основывается на концепции быстрой выдачи кредита и поддержке большой клиентской базы. При подобном подходе предотвратить значительные потери по «плохим» кредитам крайне затруднительно. В свою очередь, наличие значительного числа «плохих» кредитов четко указывает на системные просчеты в деятельности кредитных департаментов.

Кредитный скоринг в общих чертах можно определить как оценку уровня кредитного риска, производимую в результате обработки различных данных кредитной истории, прямо или косвенно влияющих на уровень платежной дисциплины.

В общепринятой практике кредитный скоринг определяется двумя задачами, каждая из которой имеет свои характерные аспекты и особенности:

- создание скоринговых моделей — моделей оценки кредитоспособности;

- построение скоринговой системы принятия решений.

Для разных банков может быть актуальна одна и не актуальна другая задача, тем не менее именно эти два направления принято рассматривать как основные в кредитном скоринге. Для каждого из направлений существуют свои инструменты и методология, при помощи которых решаются эти задачи.

Однако нельзя рассматривать кредитный скоринг только как процедуру оценки заемщика перед выдачей кредита. При помощи различных видов кредитного скоринга оптимизируется работа с заемщиком на протяжении всего жизненного цикла кредита. Рассмотрим виды кредитного скоринга.

Application-скоринг — оценка кредитоспособности заемщиков для получения кредита. Переводит в количественную плоскость риски банка, которые связаны с правильной оценкой социальных, демографических, финансовых и других данных заемщика для принятия решения о выдаче кредита. При принятии решения о выдаче кредита быстрый анализ заемщика при помощи скоринговых моделей позволяет получить наиболее объективную оценку на основании не субъективных мнений, а аналитически проверенных закономерностей.

Behavioral Scoring — поведенческий скоринг, принятие банком решений в рамках «управления» отдельными кредитными счетами заемщиков и кредитным портфелем в целом. Основная задача поведенческого скоринга — это прогнозирование потенциальных рисков, связанных с заемщиками, которые составляют кредитный портфель. Риски, связанные с обслуживанием кредитов, бывают разные, поэтому скоринговые модели для поведенческого скоринга используют различные критерии оценки и ранжирования заемщиков. Основные из них это: оценка риска неплатежеспособности, риска дефолта (преждевременного закрытия счета), а также скоринг доходности клиентов.

Collection Scoring — определение приоритетных дел и направлений работы в отношении «плохих» заемщиков, состояние кредитного счета которых классифицировано как «неудовлетворительное». Эффективная система своевременного предупреждения просрочек является очень важной для снижения затрат банка в рамках работы по взысканию задолженности и работы с залоговым имуществом. Collection-скоринг способен улучшить эффективность работы банка на всех этапах процесса управления взаимоотношениями с должниками.

Fraud Scoring — это методология и процессы по выявлению и предотвращению мошеннических действий со стороны потенциальных и уже существующих клиентов-заемщиков. Скоринг по выявлению попыток мошенничества помогает принимать незамедлительные решения по определению тех заемщиков, чьи обращения по выдаче кредита должны быть отклонены либо отложены для более детального рассмотрения.

Применение кредитного скоринга всех видов, то есть системный подход к работе по кредитным заявкам в целом, позволяют банку:

- увеличить кредитный портфель за счет уменьшения количества необоснованных отказов по кредитным заявкам;

- повысить точность оценки заемщика;

- уменьшить уровень невозвратов;

- ускорить процедуру оценки заемщика;

- создать централизованное накопление данных о заемщиках;

- снизить формируемые резервы на возможные потери по кредитным обязательствам;

- быстро и качественно оценить динамику изменений кредитного счета индивидуального заемщика и кредитного портфеля в целом.

Таким образом, можно сделать вывод об актуальности и выгоде внедрения в банках и финансовых организациях полноценной системы кредитного скоринга.

Требования к системе кредитного скоринга

Какими же качествами должна обладать система кредитного скоринга, чтобы удовлетворять всем требованиям сегодняшнего дня и служить конкурентным преимуществом в банковском ритейле?

Прежде всего рассмотрим функциональные возможности системы кредитного скоринга, наличие которых делает ее максимально эффективной.

Централизованность. Эффективная система кредитного скоринга должна централизованно обслуживать все отделения банка, его филиалы и другие удаленные точки по предоставлению кредитов. Это позволяет риск-менеджементу банка осуществлять качественный и полноценный контроль как над деятельностью отдельных сотрудников, так и над всей кредитной политикой банка.

Построение, редактирование и оценка адекватности скоринговых моделей. В системе кредитного скоринга важна возможность разработки и внедрения в работу скоринговых моделей в кратчайшие сроки. Средствами системы требуется создавать различные модели оценки заемщиков, начиная от простых балльных и заканчивая кластерным анализом, деревьями решений и нейросетями. Также необходимо иметь возможность оценивать адекватность существующих моделей и редактировать их при необходимости.

Создание комплексных алгоритмов (стратегий) анализа заемщиков. На сегодняшний день становится ясно, что одних лишь скоринговых моделей уже недостаточно для принятия решения по некоторым кредитным заявкам. Часть заявок поступает от заемщиков, для которых применение скоринговых моделей не даст однозначного ответа. Эффективная система кредитного скоринга позволяет создавать стратегии принятия решений, где оценка скоринговой моделью, сегментация и т. п. — это лишь элементы единого цикла принятия решения по кредитной заявке.

Работа с информацией из внешних источников. Оптимальная система в автоматическом режиме использует «черные списки», информацию из кредитных бюро, базы данных банка и другие источники информации, позволяя риск-менеджменту банка принимать наиболее объективные решения в кратчайшие сроки.

Управление правилами кредитной политики. Система кредитного скоринга должна давать возможность простого создания и управления правилами кредитной политики. Риск-менеджмент банка, задавая правила кредитной политики, получает возможность создать систему расчета рейтинга заемщика, формируя правила-условия, которые могут как увеличивать, так и уменьшать показатели «качества» заемщика.

Ролевое принятие решений. Если решение по кредитной заявке неоднозначно, то ско-ринговая система в автоматическом режиме должна определять, на рассмотрение какому специалисту и какого уровня должна отправляться та или иная заявка. Ролевое рассмотрение заявок также ускоряет и оптимизирует процессы принятия решений по кредиту.

Настройка интерпретации скорингового рейтинга. Качественные системы кредитного скоринга обладают возможностью гибкой настройки интерпретации скорингового рейтинга для кредитных специалистов. Система может выдавать для кредитных специалистов рекомендации, замечания, подсказки и различного рода сообщения, делая таким образом оценку заемщика максимально объективной и качественной. Правила формирования подобного рода сообщений определяет кредитный департамент или департамент риск-менеджмента.

Скоринговая отчетность. Необходимым свойством функциональной системы кредитного скоринга является наличие скоринговой отчетности, то есть возможности осуществлять быструю и качественную оценку динамики изменения как состояния кредитного счета отдельного заемщика, так и кредитного портфеля в целом. На основании скоринговой отчетности можно отслеживать адекватность работы как всей системы кредитного скоринга, так и используемых скоринговых моделей и стратегий оценки заемщиков.

Кроме вышеперечисленного, эффективная система кредитного скоринга должна также быть масштабируемой.

Масштабируемость (расширяемость) скоринговых решений подразумевает, что в условиях резкого изменения характеристик задач (рост объемов данных, увеличение числа пользователей, усложнение запросов, переход к распределенной обработке данных) систему можно к ним адаптировать путем добавления новых вычислительных ресурсов. Масштабируемость достигается в случае, если функциональная часть системы независима от конкретного аппаратного и программного обеспечения платформы.

Качественные скоринговые системы поддерживают вертикальную и горизонтальную масштабируемость:

- вертикальная масштабируемость — возможность замены платформы, в которой функционирует система, на новую, обладающую большей производительностью и/или надежностью;

- горизонтальная масштабируемость — возможность увеличения производительности системы за счет добавления в систему дополнительных программных или аппаратных средств для распределения возросшей нагрузки между ними.

Практика применения кредитного скоринга

Итак, выше мы подробно разобрали эффективную систему кредитного скоринга — такую, какой она должна быть в идеале. Естественно, что решение о внедрении такой системы дается банку нелегко. Причин такого нежелания множество: привычка работать «на глаз» и по «установившейся традиционной методике», вечная несвоевременность и кажущаяся сложность внедрения, и так далее. Да и зачем так сложно, когда есть табличка, «на коленке» составленная рисковиками, которая, пусть неидеально, но работает?

Действительно, большая часть отечественных банков уже пользуется некими простейшими подобиями скоринговых систем, позволяющими оценивать заемщика. В какой-то мере эти методики несколько упрощают работу кредитных специалистов. Но такие элементарные программы (около 90 % из них — таблицы характеристик заемщика, выполненные в MS Excel) имеют ряд недостатков, в связи с которыми их нельзя назвать «системами кредитного скоринга» в полном понимании этого слова. Вот некоторые из этих недостатков:

- децентрализованность системы оценки;

- сложность осуществления быстрых решений департамента риска кредитной организации — смена или корректировка методики оценки превращается в длительную процедуру для большого количества точек обслуживания;

- невозможность построения сложной стратегии принятия решения;

- скоринговые модели основаны на экспертных знаниях кредитных аналитиков банка, что ограничивает качество моделей и опосредованно сокращает клиентскую базу;

- возможность обмануть методику оценки — любой человек, имеющий определенные навыки, может «взломать» методику оценки и в дальнейшем «подстроиться» под «хорошего» заемщика. Это касается не только рисков мошенничества, но и «помощи» заемщикам со стороны кредитных инспекторов (нельзя забывать, что эти по большей части низкооплачиваемые сотрудники стремятся к максимальному объему привлеченных кредитов, никак не отвечая за их возврат).

Сравнение типового подхода и скоринга

Критерии |

Типовой подход к оценке заемщика |

Система кредитного скоринга |

Первичная обработка кредитной заявки |

Основывается на экспертных знаниях кредитного специалиста |

Основывается на объективной информации из различных источников |

Процесс оценки идентичных заявок |

Рассмотрение каждой заявки зависит от конкретного кредитного специалиста и субъективных факторов |

Идентичные заявки проходят идентичную процедуру оценки |

Легкость восприятия |

«Уже используется», результаты ожидаемы |

Необходимы культурные перемены, готовность сотрудников к нововведениям |

Процесс внедрения |

Длительное обучение и тренировка каждого кредитного специалиста. Наработка опыта и интуиции |

Не требует длительного обучения сотрудников. При внедрении необходим контроль со стороны кредитных специалистов высшего звена |

Возможность ошибок, злоупотреблений и мошенничества |

Ошибки возможны в силу человеческого фактора. Злоупотребления и мошенничество возможны и распространены |

Злоупотребления возможны только на уровне высшего звена кредитных специалистов. Ошибки могут быть связаны с некачественными скоринговыми моделями. Мошенничество возможно, однако его вероятность заметно снижается |

Гибкость |

При внедрении нового кредитного продукта необходима разработка новых инструкций и обучение персонала. Процесс длительный и мало поддающийся контролю |

При внедрении нового кредитного продукта необходимо создание новых скоринговых моделей и стратегий (или внесение изменений в уже имеющиеся). Процесс полностью контролируемый. Качество вновь созданных моделей (стратегий) может быть проверено без запуска в работу. Дополнительное обучение персонала не требуется |

Практический опыт внедрения систем кредитного скоринга в отечественных банках позволяет нам сравнить типовой подход к скорингу, рассмотренный выше, и применение полноценных систем кредитного скоринга. Такое сравнение по ключевым критериям приведено в таблице.

Конкурентые преимущества

Постоянный рост конкуренции вынуждает многие компании вести все более ожесточенную борьбу за достойное место на рынке. Независимо от того, в какой области работает компания — бытовая электроника, пассажирские авиаперевозки или банковская деятельность, — ее руководству постоянно приходится задавать себе один и тот же вопрос: как достичь потенциальных конкурентных преимуществ? Для банков ответ на этот вопрос прост: либо предложить клиентам дополнительные услуги, либо радикально снизить цены. И в любом случае не обойтись без инновационных технологий работы. Несмотря на видимую простоту решения, далеко не все финансовые организации смогли его реализовать.

Внедрение системы кредитного скоринга позволит банку получить то самое всеми желаемое конкурентное преимущество — длительную выгоду применения создающей потребительскую ценность стратегии, основанной на уникальной комбинации внутрифирменных ресурсов и способностей. Устойчивое конкурентное преимущество дает возможность бизнесу поддерживать и улучшать свои конкурентные позиции на рынке и выживать в борьбе с конкурентами в течение длительного времени.

Эффективная система кредитного скоринга позволяет банку:

- оперативно корректировать бизнес-модели розничного бизнеса;

- выйти первым на рынок с новым продуктом;

- обеспечить для розничного бизнеса банка гибкость и быстроту;

- быстро и безошибочно принимать стратегические решения;

- эффективно управлять накопленной информацией;

- строить и развивать бизнес, опираясь на точные данные и математический анализ.

Эффективность внедрения систем кредитного скоринга

Внедрение системы кредитного скоринга позволяет банку получить целый ряд преимуществ: начиная от снижения времени принятия решения по кредитной заявке и заканчивая оптимизацией бизнес-процессов в целом. Основным же преимуществом является снижение дефолтности кредитного портфеля банка за счет скорингового анализа и рейтингования заемщиков.

Именно скоринг-оценка и рейтингование заемщиков позволяют добиться снижения Bad Rate, не снижая количества выдаваемых кредитов (Approval Rate). Более того, в большинстве случаев внедрение скоринга дает комплексный эффект: одновременное уменьшение дефолтности и повышение количества выдаваемых кредитов.

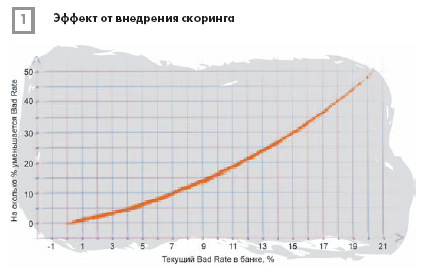

Практика внедрения и эксплуатации скоринговых систем позволяет выделить общие закономерности и эффекты от внедрения скоринга в банке.

На рис. 1 видно, что при уровне дефолтности портфеля в Bad Rate = 15 % реальный ожидаемый эффект от внедрения скоринга может заключаться в снижении дефолтности на 30 %, т. е. до уровня Bad Rate = 10 %.

Безусловно, каждый банк — это индивидуальность, и существует много деталей, которые тем или иным образом влияют на оценку эффективности внедрения. Данный разброс оценки эффективности также имеет свой особый тренд (рис. 2).

Из рис. 2 следует, что чем выше уровень дефолтности в банке, тем более точный прогноз эффекта от внедрения скоринга можно дать.

Если же кредитный портфель с уровнем дефолтности менее 3 %, то при оценке эффективности от внедрения скоринга необходимо учитывать значительное количество таких факторов, как детали работы конкретного банка и особенности процесса кредитования.

Как видно из вышеизложенного, внедрение эффективной системы кредитного скоринга может значительно отразиться на уровне дефолтности портфеля независимо от того, насколько высок уровень Bad Rate в каждом конкретном банке.

Заключение

Сегодня скоринг — это общепринятая стабильная и точная технология. Существует много удачных способов применения скоринга, и как один из наиболее распространенных — оценка и рейтингование заемщиков при выдаче кредита. Эта технология привела к тому, что процесс принятия решений стал проще, быстрее, объективнее, точнее и увереннее. Применение систем кредитного скоринга позволяет своевременно и последовательно использовать все возможности для развития и одновременно удерживать риски на приемлемом и управляемом уровне.

Если кредитная организация правильно и адекватно использует кредитный скоринг, то получает эффективное конкурентное преимущество для поддержания и улучшения своих конкурентных позиций на рынке и выживания в борьбе с конкурентами в течение длительного времени.