Ответ на вопрос о том, зачем банкам партнерство в программах лояльности, не столь однозначен, как это может показаться на первый взгляд. Авторы данной статьи отвечают на него через подробное рассмотрение примера партнерства банков с известнейшей программой лояльности «Аэрофлот Бонус» компании «Аэрофлот».

Программа лояльности, ее цели и участие в ней банков-партнеров

Программа поддержки для часто летающих пассажиров является достаточно типичной для авиакомпаний.

История существования программы «Аэрофлот Бонус» насчитывает уже 10 лет, участвуют в ней 1,370 млн. человек.

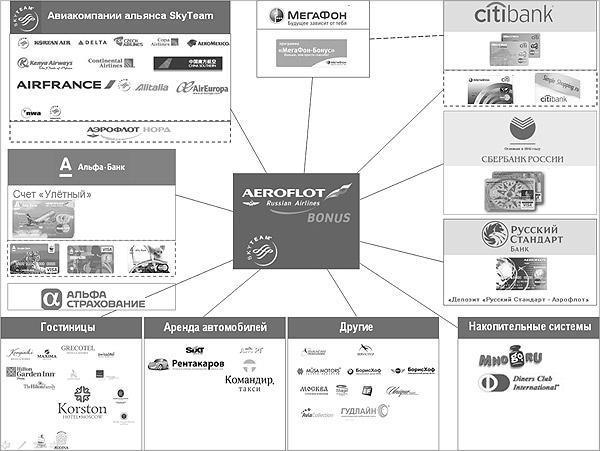

На рисунке 1 представлена схема партнеров программы лояльности «Аэрофлот Бонус».

Рис. 1. Партнеры программы лояльности «Аэрофлот Бонус»

Цели программы лояльности «Аэрофлот Бонус»

Программа лояльности «Аэрофлот Бонус» по итогам 2008 года признана самой успешной программой лояльности с участием банков.

Конечно, программа направлена прежде всего на усиление бренда «Аэрофлот». В этом плане программа лояльности отлично ориентирована на выполнение всех основных задач таких программ.

Задачами программы лояльности «Аэрофлот Бонус» являются:

- рост удовлетворенности и увеличение приверженности имеющихся клиентов компании;

- способствование выбору компании «Аэрофлот» вместо других альтернатив при пользовании услугами;

- трансляционность имеющихся клиентов;

- рассказ участников программы лояльности о ней своим друзьям и знакомым;

- привлечение новых клиентов через участников и через компании — партнеры программы.

Число клиентов Аэрофлота растет за счет партнеров, клиенты чаще предпочитают именно эту авиакомпанию, поскольку таким образом они могут набрать бонусные мили.

Клиенты Аэрофлота удовлетворены возможностями программы, рассказывают об этой программе друзьям и знакомым.

Условия программы «Аэрофлот Бонус»

За полеты на рейсах компании «Аэрофлот» или альянса авиакомпаний SkyTeam участнику программы «Аэрофлот Бонус» начисляются бонусные мили (в зависимости от тарифа перелета и класса обслуживания). Также бонусные мили можно получать, пользуясь услугами партнеров программы.

Заработанные мили клиент может использовать для приобретения премиальных авиабилетов в Аэрофлоте или у членов авиаальянса, а также приобретая услуги некоторых партнеров.

В программе «Аэрофлот Бонус» участвуют четыре банка-партнера:

- Сбербанк России;

- Citibank;

- банк «Русский Стандарт»;

- Альфа-Банк.

При подключении кредитной карты у банков-партнеров и пользовании этой картой участнику программы также начисляются бонусные мили (условия у банков при этом различаются).

В таблице 1 приведены условия банков-партнеров по программе «Аэрофлот Бонус».

Таблица 1. Условия банковMпартнеров программы «Аэрофлот Бонус»

| Банк | Система | При вступлении в систему | Условия начисления баллов | Дополнительно | Годовое обслуживание карты | Возможности карты |

| Сбербанк | Visa | Classic – 500 миль Gold – 1000 миль |

За $1 или ?1 или 30 руб.: Classic – 1 миля Gold – 1,5 мили |

Нет | Classic – 600 руб. Gold – 2400 руб. |

Выдаются карты: дебетовые; зарплатные |

| Citibank | Visa | Classic – 1000 миль Gold – 2000 миль |

За 30 руб. или эквивалент в другой валюте по курсу ЦБ РФ: 1 миля |

Нет | Classic – 950 руб. Gold – 2950 руб. |

Выдаются карты: кредитные. Процентная ставка: 29,9% годовых. Кредитная линия: Classic – 160 000 руб. Gold – 600 000 руб. |

| Русский Стандарт | Master-Card | 500 миль | За 1$ или эквивалент в другой валюте по ЦБ: 1 миля |

Обслуживание по программе возможно также при открытии депозита «Аэрофлот Бонус» | 1500 руб. | Выдаются карты: кредитные. Процентная ставка: 22% годовых. Кредитная линия: 150 000 руб. |

| Альфа-Банк | Master-Card | Standard – 500 миль Gold – 1000 миль Platinum – 1000 миль |

За 30 руб. или эквивалент в другой валюте по ЦБ: Standard – 1 миля Gold – 1,5 мили Platinum – 2 мили |

Дополнительные мили можно набрать, разместив денежные средства на счете «Улетный» | Standard – 299 руб. Gold – 599 руб. Platinum – 899 руб. |

Выдаются карты: дебетовые |

Два банка-партнера программы «Аэрофлот Бонус» предлагают кредитные карты (Citibank и «Русский Стандарт») и два банка — дебетовые (Сбербанк и Альфа-Банк). При этом Сбербанк предлагает еще и зарплатную карту «Аэрофлот Бонус». Рынок дебетовых карт снижает свои темпы роста 3, игроки рынка предлагают бесплатное обслуживание таких карт. Например, Альфа-Банк предлагает все дебетовые карты бесплатно, кроме карт по программе «Аэрофлот Бонус». И это конкурентное преимущество программы?

Как банки участвуют в программе лояльности?

Прежде всего посмотрим, что предлагают банки своим потенциальным клиентам по программе «Аэрофлот Бонус».

Основным продуктом, который банки предлагают через программу лояльности, является кредитная карта.

Сразу стоит заметить, что кредитная карта не относится к числу распространенных в России банковских продуктов. Так, по итогам 2008 года количество кредитных карт в Российской Федерации составляло всего 11,1 млн штук, при этом основной операцией по кредитной карте было снятие наличности.

Кредитная карта хотя и является высокодоходным продуктом, но представляет собой большой риск для банков. По данным 2008 года, ненадежными среди держателей кредитных карт оказались 10%.

Следует заметить, что карта, участвующая в программе «Аэрофлот Бонус», не отличается от прочих карт, предлагаемых банками, с точки зрения условий.

При этом начисленные бонусы за использование кредитной карты будут в пропорции к тратам настолько незначительны, что ощутимой выгоды клиент просто не почувствует.

Потратив 450 000 руб., клиент банка, имеющий кредитную карту, получит бонус стоимостью 6000 руб.7, то есть его выгода составит 1,3%. При этом для клиента банка кредитная карта стоит денег.

При выдаче кредитной карты заключается договор, который в случае принятия клиентом решения об отказе от использования карты ему придется еще расторгать.

Таким образом, в приобретении кредитной карты одного из банков-партнеров по программе «Аэрофлот Бонус» может быть заинтересован только тот участник программы, который был уже заранее заинтересован в приобретении кредитной карты, независимо от программы.

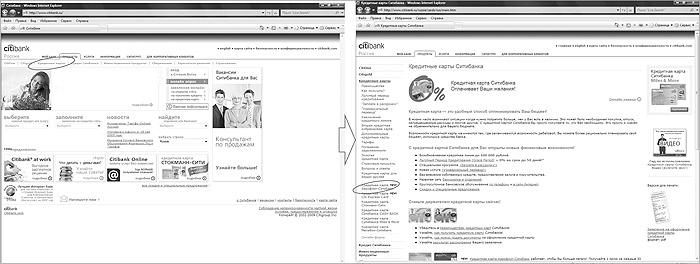

Подтверждение этому можно обнаружить на сайтах любого из банков-участников: только зайдя в соответствующий раздел «Банковские карты», можно узнать об участии банка в программе «Аэрофлот Бонус», то есть потенциальный клиент уже заинтересован кредитной картой данного банка. Пример цепочки, которую пройдет посетитель сайта Сбербанка, прежде чем увидит упоминание «Аэрофлота», приведен на рисунке 2.

Рис. 2. Сайт Сбербанка

На рисунке 3 представлен путь к кобрендинговой карте на сайте партнера программы Citibank. Здесь можно прямо с первой страницы попасть в раздел кредитных карт.

Рис. 3. Сайт Citibank

Но если клиент принял решение приобрести карту, то взять в «довесок» участие в программе «Аэрофлот Бонус» (а вхождение в программу бесплатно) он вполне может, и клиент от банка приходит к Аэрофлоту.

Обратное же движение клиентов затруднено, прежде всего в силу того, что за право стать клиентом банка необходимо заплатить (хотя и немного).

На схеме (рис. 4) условно изображены потоки клиентов через программу «Аэрофлот Бонус».

Рис. 4. Потоки клиентов через программу «Аэрофлот Бонус»

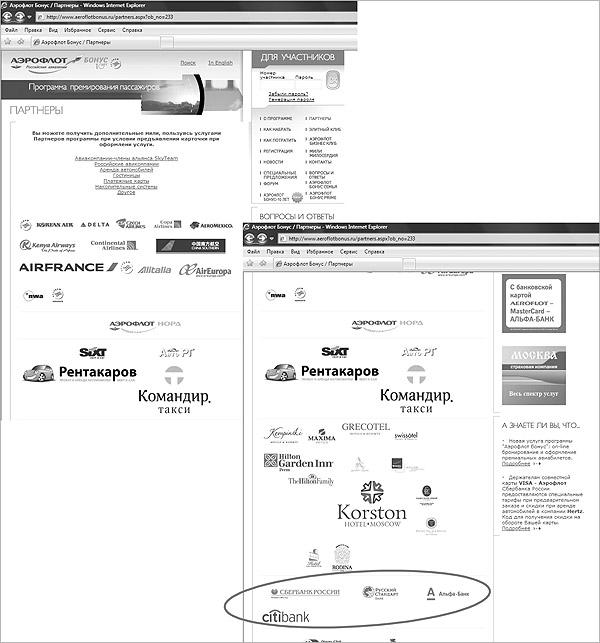

Информация на сайте программы «Аэрофлот Бонус» об участии банков не ставится в центр внимания. Среди партнеров программы лояльности Аэрофлота банки оказываются внизу списка, и, чтобы их разглядеть, надо «прокрутить» страницу (рис. 5).

Итак, для того чтобы банк получил нового клиента по кредитной карте, он уже должен быть заинтересован в карте и удовлетворен условиями банка.

Рис. 5. Банки-партнеры программы «Аэрофлот Бонус»

При этом, по мнению авторов, конкурентное преимущество программы «Аэрофлот Бонус» для банков является спорным, поскольку ощутимой выгоды для клиента не несет, но в то же время возлагает на клиента долгосрочные обязательства перед банком. Кроме того, участие в этой части программы для клиента является платным (в отличие от участия в предложениях от других партнеров программы, где оплачивается только конкретная услуга).

Кредитная карта сама по себе является продуктом высокой лояльности, и программа лояльности Аэрофлота приверженности клиента банку не добавляет.

Таким образом, как мы видим, основные задачи программы лояльности «Аэрофлот Бонус» в отношении банков-партнеров не выполняются.

На первый взгляд повальное участие банков в программах лояльности кажется данью моде или альтруизмом по отношению к Аэрофлоту. Но вглядимся в сотрудничество банка и программы лояльности пристальнее.

Так что же все-таки получает банк?

Реальная выгода банка при участии в партнерских программах лояльности

Участвуя в программе лояльности, банк получает доступ к базе участников программы.

Меня как клиента программы «Аэрофлот Бонус» старался привлечь один из банков-партнеров и выдать мне кредитную карту с лимитом в 60 000 руб. При всех контактах call-центра сотрудник был очень вежлив и предупредителен. Он представлялся от имени программы «Аэрофлот Бонус». Мне сказали, что как часто летающему пассажиру и участнику программы «Аэрофлот Бонус» для получения кредитной карты требуется только российский и загранпаспорт. После моего предварительного согласия на получение кредитной карты мне перезвонил сотрудник банка. Интересно, что за 3 недели до этого я заходил в этот банк «с улицы», чтобы открыть счет и завести карту, и со стороны банка услышал отказ как ненадежный клиент (т.к. являюсь индивидуальным предпринимателем).

(Из интервью участника программы «Аэрофлот Бонус»)

Но если продукт банка может заинтересовать только тех клиентов, которые уже приняли (или принимают) решение о заведении кредитной карты, то в чем отличие обычной схемы привлечения клиентов от схемы привлечения через программу лояльности?

На рисунках 6 и 7 представлены две схемы привлечения клиентов — обычная и через кобрендинговые программы.

Рис. 6. Обычная схема привлечения клиентов

Рис. 7. Схема привлечения клиентов через кобрендинговые программы

Как уже упоминалось выше, схема отбора потенциальных клиентов банка не только не позволяет исключить из попадания рискованных клиентов, но и есть риск отсева надежных клиентов.

Сбор более подробной информации может стать ощутимым препятствием для потенциальных клиентов либо затратным мероприятием для банков.

Дополнительная информация, полученная банком от партнеров по программе лояльности, позволяет с большей надежностью отбирать потенциальных клиентов, при этом упрощая процедуру отбора для самих клиентов, без существенных затрат со стороны банка.

Посмотрим, какова выгода от участия в кобрендинговой программе среднестатистического пользователя кредитной карты. Он тратит по карте $8500 в год, при этом 60% этих средств снимает в виде наличных.

Поскольку за снятие наличных бонусные мили не начисляются, то потенциально такой пользователь может накопить около 3500 миль за год или около 1400 руб. выгоды.

Но если учесть оплату за карту, то выгоды, в общем-то, и нет никакой.

Таким образом, при пользовании кредитной картой в своем обычном режиме клиент не имеет никакой выгоды, если он заводит карту «Аэрофлот Бонус»; ему проще иметь свою обычную карту и участвовать в программе «Аэрофлот Бонус» бесплатно (не оформляя кобрендинговую банковскую карту). То есть клиенты, пришедшие по программе «Аэрофлот Бонус» за картой, – это клиенты с совсем другой системой использования кредитной карты.

При каком режиме пользования кредитной картой она может оказаться выгодной?

Рассмотрим два крайних случая накопления баллов по кредитной карте: преимущественно за перелеты и преимущественно за пользование картой.

Очевидно, что большинство участников программы пользуются некой третьей схемой, которая представляет собой нечто среднее между этими случаями.

Накопление премиальных миль по обоим крайним случаям представлено в таблицах 2 и 3.

Таблица 2. Накопление миль при использовании кредитной карты для оплаты авиабилетов

| Операция | Затраты, руб. | Бонус, миль | |

| 1 | Активизация карты | 950 | 1000 |

| 2 | Полет Москва – Санкт – Петербург – Москва | 6000 | 1000 |

| 3 | Оплата билета Москва – Санкт-Петербург – Москва по карте | 200 | |

| 4 | Полет Москва – Анталья – Москва | 36 000 | 2706 |

| 5 | Оплата билета Москва – Анталья – Москва по карте | 1200 | |

| 6 | Полет Москва – Гонконг – Москва | 30 000 | 8902 |

| 7 | Оплата билета Москва – Гонконг – Москва по карте | 1000 | |

| Итого | 72 950 | 16 008 |

Таблица 3. Накопление миль преимущественно за счет использования карты для оплаты товаров и услуг

| Операция | Затраты, руб. | Бонус, миль | |

| 1 | Активизация карты | 950 | 1000 |

| 2 | Полет Москва – Санкт-Петербург – Москва* | 6000 | 1000 |

| 3 | Оплата билета Москва – Санкт-Петербург – Москва по карте | 200 | |

| 4 | Расчеты по карте | 384 000 | 12 800 |

| Итого | 390 950 | 15 000 |

* Премиальный билет можно получить, имея минимум один перелет на Аэрофлоте.

Приведем пояснение к расчетам в таблице 2. Клиент получил 16 000 миль, значит, он может оформить один перелет, например Москва – Санкт-Петербург (15 000 миль). Стоимость такого полета в экономклассе на регулярном рейсе составляет 6000 руб. (без учета таксы, которая все равно оплачивается). Таким образом, экономия клиента составит 8%.

Поясним также расчеты в таблице 3. Клиент получил 15 000 миль, можно также полететь в Санкт-Петербург. Но при преимущественном накоплении миль по кредитной карте экономия клиента составит 1,5% (против 8% в первом случае).

Стоимость самого дешевого премиального полета составляет 15 000 миль. Таким образом, можно сказать, что при оформлении кредитной кобрендинговой карты «Аэрофлот-банк» ежегодный оборот денежных средств через эту карту будет не менее 72 900 руб. (при меньшем объеме полетов клиенты, скорее всего, не будут участвовать в программе «Аэрофлот Бонус»), что соответствует 27% среднестатистических трат по кредитным картам вообще, и это только на билеты.

Итак, банк получил надежных клиентов, которые готовы тратить по кредитной карте больше среднестатистического клиента. Какую именно денежную выгоду банк получает в результате?

Чтобы ответить на вопрос о денежной выгоде банка от участия в партнерских программах лояльности, сравним годовые траты среднестатистического клиента с годовыми тратами клиента программы «Аэрофлот Бонус».

Среднестатистический пользователь кредитной карты тратит около 270 000 руб. Такой клиент старается по преимуществу пользоваться льготным периодом кредитования, ежемесячно для погашения задолженностей кладет на счет примерно равные суммы, 60% средств он снимает наличными.

Рассмотрим теперь траты по кредитной карте клиента программы «Аэрофлот Бонус». При этом для наглядности возьмем клиента, который отдает предпочтение накоплению миль через расчеты по карте.

Для получения бонусного билета необходим хотя бы один перелет. Мы предположили перелет: Москва—Санкт-Петербург—Москва, что принесло 1000 миль. С учетом подарочных 1000 миль за активизацию карты для получения права на минимальный премиальный полет (он стоит 15 000 миль) клиенту надо набрать еще 13 000 миль.

Для этого клиенту необходимо совершить операций по кредитной карте не меньше, чем на 390 000 руб. Операции по снятию с карты наличных премиальных миль не дают, поэтому их не совершаем.

Среднемесячные траты по карте в таком случае составят 32 500 руб.

Таблица 4. Сравнительный анализ среднестатистического клиента банка и клиента по программе «Аэрофлот Бонус»

| Годовые траты | Доход банка | Себестоимость услуг на одного клиента | Дополнительный доход на одного клиента | Чистый доход банка на одного клиента | |

| Среднестатистический клиент | 270 000 руб. | 7583,44 руб., или 2,8% | 1893 руб. (услуги по содержанию банкоматов и инкассация) | 0,00 руб. | 5690,44 руб., |

| Клиент по программе «Аэрофлот Бонус» | 400 000 руб. | 11 085,35 руб., или 2,8% | 0,00 руб. (услуги по оплате по кредитной карте в точках продаж оплачивает продавец) | 4000 руб. (банк-эмитент получает не менее 1% с транзакции по кредитной карте) | 15 085,35 руб. или 3,8% |

Поясним расчеты в таблице 4. Средний клиент принес банку 7 583 440 руб., или 2,8% от оборота карты. Доход банка от клиента по программе «Аэрофлот Бонус» составил 11 085 350 руб., или 2,8% от оборота по карте клиента.

На первый взгляд кажется, что банк получает примерно равную выгоду и от среднестатистического клиента банка, и от клиента по программе «Аэрофлот Бонус» (2,8%), однако мы пока не учли себестоимость услуг.

Приведем расчет стоимости операций по проведению платежей через платежные системы торговых точек.

Банк не взимает комиссии с клиента, однако комиссию банку оплачивает торговая точка. В среднем в пользу банков взимается около 2–2,5% от проведенных денег, из этих средств примерно 1% получает банк-эмитент, в то время как расходы по операции приходятся на банк-эквайрер. То есть банк помимо того дохода, что принес ему клиент в виде уплаченных непосредственно клиентом комиссий и процентов, получает дополнительный доход от торговых точек.

Если один банк одновременно является и эмитентом, и эквайрером, то его доход может составлять до 2% от каждой операции, а это от 4 до 8 тыс. руб. в доход банка с каждого такого клиента в год. Рассчитаем стоимость услуги по снятию денег через банкомат с кредитной карты.

Клиент уплачивает 3% от суммы операции (но не менее 350 руб.). Посмотрим, сколько стоит банку снятие наличных денег клиентом через банкомат. В среднем на 1000 клиентов банка приходится один банкомат, в 173 000 руб. в год обойдется содержание банкомата (обслуживание, ремонт, обеспечение связи, аренда) плюс 700 000 руб. составляет стоимость самого банкомата, срок службы банкомата – 7-8 лет, то есть амортизация около 100 000 руб. в год.

Таким образом, в 273 руб. в год обходится обеспечение банкоматами каждого клиента банка. Сюда стоит также прибавить услуги инкассации. В нашем случае на среднестатистического клиента приходится 1620 руб. в год на инкассацию.

Следует заметить, что при расчете мы брали самые минимальные тарифы.

Таким образом, от трети до половины комиссии за снятие наличных уходит только на обслуживание системы банкоматов. Снятие же наличных в отделениях банков в среднем обходится банкам в четыре раза дороже. И эта нагрузка ложится на клиента, в то время как в случае оплаты кредитной картой нагрузка ложится на продавца товаров и услуг, что делает выгодной карту для клиента.

Итак, если рассчитать доход банка, полученный от одного клиента по программе лояльности и от одного среднестатистического клиента, то банк в обоих случаях получает 2,8%.

Но себестоимость услуг для среднестатистического клиента сокращает чистый доход банка как минимум до 1,8%, в то время как клиент по программе лояльности по нашим расчетам увеличивает чистый доход банка как минимум до 3,8%.

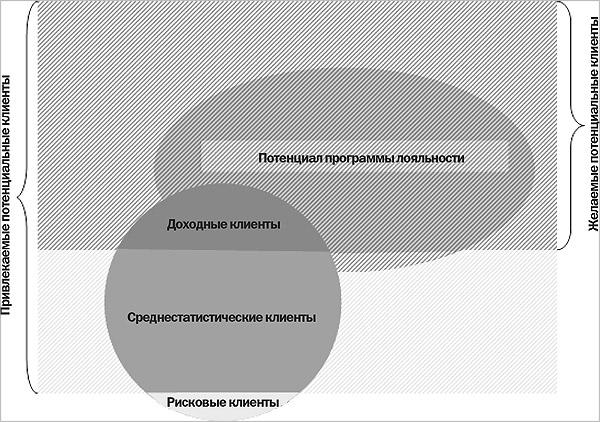

Потенциал партнерства с программами лояльности для банков

Помимо качественного превосходства клиентов банка, привлеченных через программы лояльности, следует также рассмотреть количественную сторону вопроса.

В программе «Аэрофлот Бонус» участвуют 1,370 млн человек. Это свыше миллиона потенциальных клиентов, что в среднем составляет по 342,5 тыс. человек на каждый банк-партнер программы. (Для сравнения: участвующий в программе «Аэрофлот Бонус» Citibank имеет 355,2 тыс. кредитных карт).

То есть через партнерскую программу лояльности банк может предложить свой продукт большому количеству потенциально выгодных и менее рисковых клиентов.

Выводы. Зачем банкам быть партнерами программ лояльности?

- Такой продукт, как кредитные карты, требует особой аудитории, что затрудняет его продвижение обычными средствами (особенно через массовые каналы коммуникации). Банк экономит маркетинговый бюджет на поиске и привлечении клиентов.

- Партнерство с программами лояльности дает банку дополнительную информацию об участниках программы. Это позволяет напрямую предложить банковский продукт потенциальным клиентам.

- Клиенты, привлеченные таким образом, являются более прибыльными для банка и менее рисковыми, чем среднестатистические клиенты.

- Именно прямое предложение клиенту продукта, который может его заинтересовать, в конечном счете и является целью программы лояльности, и банки этой цели достигают.

Рис. 8. Потенциал партнерства с программами лояльности для банков