Полагаем, скорой публикации традиционной рассылки для инвесторов от Совета по МСФО (“Investor Perspectives”), посвященной в этот раз новому стандарту по лизингу IFRS 16, не стоит удивляться. Было бы странно, если бы ее не последовало. В этот раз член IASB Сью Ллойд (Sue Lloyd) обсуждает внесенные стандартом изменения. Эти требования стали ответом на обеспокоенность инвесторов и других сторон относительно нехватки информации, когда компании еще применяли прежние требования к финансовой отчетности.

Источник: IFRS

Перевод: GAAP.RU

Довольно известным является высказывание прежнего председателя Совета сэра Дэвида Твиди (David Tweedie), который сказал, что однажды он хотел бы полететь на самолете, который в самом деле был бы полностью на балансе авиакомпании. Что ж, готовьтесь, Дэвид, потому что Ваше желание вот-вот сбудется! Наконец-то Совет изменил требования к лизинговой отчетности, и новый стандарт IFRS 16 приходит на смену требованиям IAS 17 “Аренда”. Компании должны будут начать применять его с 1 января 2019 года [1].

В этом выпуске “Инвесторских перспектив” мы обсуждаем некоторые ключевые изменения в финансовых отчетах, которые увидят инвесторы, когда компании начнут применять новые бухгалтерские требования IFRS 16. Мы рассматриваем их в контексте, сравнивая с предыдущими требованиями МСФО и будущими требованиями в US GAAP, в том числе на основе иллюстративного примера [2].

IFRS 16 значительно меняет лизинговую отчетность. Он устраняет для инвесторов необходимость делать корректировки, предоставляя им более богатый набор данных по сравнению с временами, когда компаниями применялся IAS 17, тем самым обеспечивая более глубокое представление об операциях компании и ее финансировании

Зачем вообще менять лизинговую отчетность?

На протяжении многих лет мы говорили, что лизинговая отчетность не отвечает потребностям инвесторов. Поскольку учет по стандарту IAS 17 зависит от того, классифицирована ли аренда в качестве операционной или же финансовой в финансовой отчетности лизингополучателя, некоторые объекты лизинга все же находили свой путь на балансы, но в большинстве случаев это сводилось лишь к лизинговым расходам в отчете о доходах и полному отсутствию статьи на балансе. В результате более 85% всей аренды, согласно оценкам, находится сегодня вне баланса. Инвесторам приходится часто корректировать финансовые данные, чтобы признать оцененные активы и обязательства, относящиеся на внебалансовую аренду, а наравне с этим также еще корректировать EBIT/EBIDTA и проценты. Чтобы решить данную проблему, нам пришлось существенным образом изменить отчетность по лизингу.

Что изменится?

IFRS 16 устраняет классификацию аренды в качестве операционной либо финансовой, а вместо этого вводит в действие единую модель лизинговой отчетности. Данная модель отражает тот факт, что аренда приводит к получению компанией права на использование актива (в этой статей именуемого “лизинговым активом”) в начале действия аренды и, поскольку большая часть арендных платежей осуществляется с течением времени – также получение финансирования. В результате новый стандарт предписывает лизингополучателю учитывать все объекты лизинга способом, напоминающим тот, по которому любой финансовый лизинг учитывался в рамках IAS 17 [3]. Применяя IFRS 16, лизингодатель будет:

a) Признавать лизинговые активы (отдельной строкой либо в составе основных средств) и лизинговые обязательства на балансе [4]

b) Признавать амортизацию лизинговых активов и проценты по лизинговым обязательствам в отчете о доходах

c) Представлять в отчете о движении денежных средств сумму, уплаченную по основной стоимости лизингового обязательства, в составе денежных потоков от финансовой деятельности, а сумму, уплаченную как проценты – в составе денежных потоков или от операционной, или от финансовой деятельности

Что это значит для инвесторов?

С практической точки зрения это очень важные вещи, которые инвесторам следует держать в голове, анализируя влияние этих изменений.

- Какие-то сектора будут затронуты сильнее других: отдельные сектора, активно использующие внебалансовое отражение аренды (например, авиакомпании, ритейлеры, туристические и развлекательные организации) будут затронуты этими изменениями сильнее других. Кроме того, даже в рамках отдельных индустрий некоторые компании используют внебалансовое отражение аренды активнее других и, следовательно, на них это повлияет еще сильнее.

- Балансовые отчеты станут больше: добавление активов и обязательств на баланс означает, что компании со значительными внебалансовыми объектами аренды будут отражать больше активов и финансовых обязательств, чем сейчас.

Мы полагаем, что эта модель лизинговой отчетности в IFRS 16 легка для понимания. Лизингополучатель признает активы и финансовые обязательства, связанные с его арендой, и соответствующие суммы амортизации и процентов. Это снизит запутанность финансовых отчетов, а также позволит сопоставлять компании, которые берут активы в аренду, с теми, которые их покупают.

На самом высоком уровне это также означает, что инвесторам больше нет нужды оценивать активы и обязательства в случае с внебалансовой арендой, рассчитывая, например, доходность на привлеченный капитал или финансовый рычаг. Новый учет предоставит больше информации о лизинговых элементах на балансе, а также улучшит раскрытия в примечаниях. Кроме того, это обеспечит более точное отражение экономической сущности аренды в финансовых отчетах.

В этой статье мы делимся информацией, чтобы облегчить понимание эффектов новых требований по лизингу в финансовой отчетности компаний, составляемой с использованием IFRS 16. Еще более детальную информацию можно получить здесь (полный анализ влияния IFRS 16 – GAAP.RU).

Что насчет лизингодателей?

Для них перемены незначительные. Применяя IFRS 16, лизингодатель продолжает классифицировать свою аренду либо как операционную, либо как финансовую и вести учет этих двух типов отдельно. Это потому что, как нам сообщили, модель для лизингодателя в IAS 17 отнюдь не “дефектная”, поэтому издержки на претворение в жизнь любых существенных изменений в данный момент перевесят выгоды от этого. Тем не менее, IFRS 16 требует от лизингодателя полных раскрытий об уровне риска, особенно относящегося на ликвидационную стоимость оборудования.

Конвергенция с US GAAP

Совет тесно работал с национальным американским разработчиком FASB над улучшением отчетности по лизингу. Ожидается, что FASB опубликует свой стандарт в начале 2016 года. IASB и FASB пришли к общей точке зрения во многих важных областях лизинговой отчетности. Однако разные заключения по лизинговой отчетности были сделаны в таких областях как признание расходов и отражение денежных потоков.

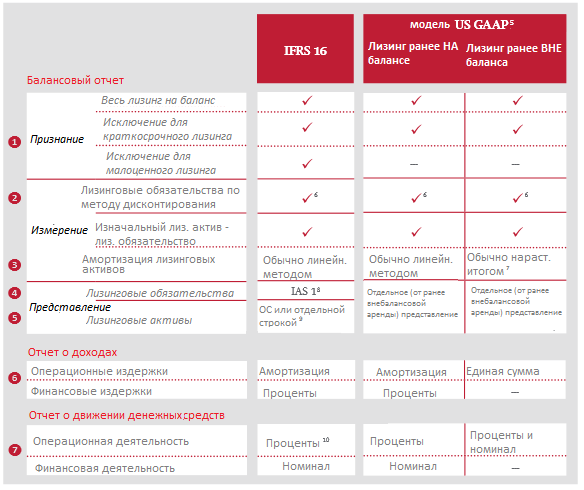

В таблице внизу суммируются требования к лизинговой отчетности в IFRS 1б, показаны сходства и различия между IFRS 16 и будущей моделью US GAAP. Касательно отчетности лизингодателя: в американской системе, как и в МСФО, изменений по существу не предвидится.

Балансовый отчет

1. Признание на балансе

IFRS 16 требует от лизингополучателей признавать активы и обязательства, возникающие по всей имеющейся на балансе аренде. Это наиболее существенное изменение в лизинговой отчетности, привнесенное IFRS 16. И это изменение приводит финансовую отчетности ближе к тому, как большая часть опрошенных инвесторов видит реальную экономическую сущность внебалансовой аренды.

Есть ли исключения?

Да. В ответ на обеспокоенность, выраженную в связи со сложностью и расходами (в частности, расходами, связанными с применением требований в случае с большими объемами “малых” элементов), IFRS 16 не требует от лизингополучателей признавать активы и обязательства для a) аренды протяженностью менее 12 месяцев (краткосрочная аренда) и b) аренды малоценных предметов (таких как персональные компьютеры и офисная мебель, а также другие предметы со стоимостью менее 5 тыс. долларов США).

Если применять данное исключение, то это все равно как если бы применялся старый добрый подход “операционной аренды”, поэтому расходы по такой аренде признаются в отчете о доходах.

2. Измерение лизинговых обязательств

Аренда дает лизингополучателям большую гибкость. Например, аренда часто включает оговорки о продлении или, напротив, прерывании действия договора, или же может включать варианты платежей, зависящих от факта продажи или использования данного актива.

IFRS 16 требует от лизингополучателя измерять лизинговые обязательства на основе приведенной стоимости будущих лизинговых платежей. Однако для большей гибкости и снижения сложности лизинговые обязательства включают только неизбежные с экономической точки зрения платежи. Кроме того, есть также упрощенный подход к решению проблемы переменных платежей [11].

3. Измерение лизинговых активов

Лизингополучатель изначально измеряет лизинговый актив величиной лизингового обязательства, включая издержки, напрямую связанные с заключением договора аренды. Далее лизинговые активы амортизируются тем же самым способом, что и другие активы, такие как основные средства. Обычно можно ожидать применения амортизации линейным методом на протяжении срока действия договора аренды.

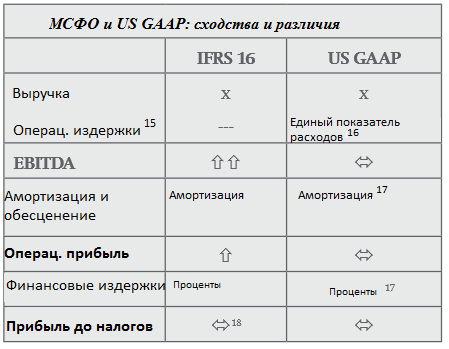

МСФО и US GAAP:сходства и различия

Признание и измерение на балансе

IASB и FASB пришли к схожим выводам относительно следующих важных аспектов лизинговой отчетности:

a. Определение лизинга

b. Признание лизинговых активов и обязательств и

c. Измерение лизинговых обязательств [12]

И в МСФО, и в US GAAP на баланс переносится примерно одна и та же аренда, кроме разве что того факта, что IFRS 16 оговаривает исключения для малоценных объектов в плане признания [13].

В результате самые существенные эффекты от применения новых требований к лизингу (т.е. от увеличения финансовых обязательств лизингополучателей и измерения ими этих обязательств) будут примерно одинаковыми для большинства компаний, применяющих МСФО или US GAAP.

Различия между IFRS 16 и US GAAP возникают в случае с арендой, которая ранее находилась вне баланса. Применяя модель US GAAP, лизингодатель будет в большинстве случаев амортизировать актив медленнее на ранних этапах действия договора по сравнению с IFRS 16 (где обычно применяется линейный метод).

Соответственно, Совет ожидает, что балансовая стоимость лизингового актива и, соответственно, капитала будет выше в случае с моделью US GAAP по сравнению с IFRS 16. Однако эти эффекты, согласно ожиданиям, для большинства компаний не будут такими уж значительными.

Пример в приложениях к этой статье иллюстрирует ожидаемые эффекты для компаний с существенными объемами внебалансовой аренды.

|

Влияние на балансовый отчет Лизинговые активы – возрастают Финансовые обязательства – возрастают Капитал – уменьшается Ожидается, что в случае с компаниями, у которых существенные объемы аренды находятся вне баланса, IFRS 16 приведет к увеличению лизинговых активов и финансовых обязательств.

Балансовая стоимость лизинговых активов обычно будет снижаться быстрее балансовой стоимости лизинговых обязательств. Это приведет к снижению отраженного в отчетности капитала по сравнению с IAS 17 в случае с компаниями, у которых значительный лизинг находится вне баланса. Этот эффект не ограничивается только арендой. Похожий эффект на капитал возникает в результате финансирования покупки актива – или через кредит, или через ранее находившуюся на балансе аренду.

Соответственно, будет иметь место изменение ключевых финансовых индикаторов, рассчитываемых на основе активов и обязательств лизингополучателя (например, финансового рычага и показателей результативности). Пример в приложениях к этой статью иллюстрирует данный момент.

|

4. Представление лизинговых обязательств

Лизинговые обязательства воспринимаются как финансовые обязательства. IFRS 16 требует от лизингополучателя раскрывать лизинговые обязательства отдельно от других обязательств. Применяя требования IAS 1, лизингополучатель будет представлять лизинговые обязательства отдельной строкой либо вместе с другими схожими обязательствами, способом, наиболее отвечающим цели понимания реального финансового состояния лизингополучателя. Кроме того, лизингополучатель также будет разделять обязательства на текущие и долгосрочные, в зависимости от времени осуществления платежей.

МСФО и US GAAP:сходства и различия

Представление лизинговых обязательств

IASB и FASB оба пришли к выводу, что лизинговые обязательства отвечают определению финансовых обязательств и в МСФО, и в US GAAP.

Ни IFRS 16, ни модель US GAAP не предписывают какого-либо конкретного способа представления лизинговых обязательств, кроме разве что того факта, что US GAAP требует от лизингополучателя представлять лизинговые обязательства, относящиеся на бывшую внебалансовую аренду и аренду, ранее бывшую на балансе, отдельными строками. Напротив, применяющий IFRS 16 лизингополучатель будет отражать это различие (или какое-то еще, более подходящее), только если это важно с точки зрения понимания его финансового состояния.

5. Представление лизинговых активов

IFRS 16 требует от лизингополучателя представлять лизинговые активы на балансе a) вместе с основными средствами во владении (если нет отражения отдельной строкой), или же b) собственной отдельной строкой, если это важно с точки зрения понимания финансового состояния.

Отчет о доходах

Инвесторам следует знать, что модель лизинговой отчетности изменится, и это они смогут увидеть на примере отчета о доходах. В условиях применения новой модели в отчете будут отдельно представлены лизинговые расходы по аренде, ранее относимой ко внебалансовой (т.е. все лизинговые расходы будут разделены на две компоненты). Это будет сделано способом, прямо указывающим на присущий лизингу элемент финансирования. При этом характер признания расходов по индивидуальной аренде останется неизменным.

6. Единая модель лизинга

IFRS 16 требует, чтобы лизингополучатель учитывал всю аренду на балансе одним и тем же способом. Так происходит потому, что вся аренда приводит к получению лизингополучателем права на использование актива в начале срока действия договора и - по мере того как платежи осуществляются течением времени – также получая финансирование. Следовательно, IFRS 16 требует от лизингополучателя признавать и представлять a) амортизацию этих лизинговых активов отдельно от b) процентов, уплаченных на лизинговые обязательства.

Индивидуальная аренда. Здесь имеется в виду, что по каждой отдельной аренде, ранее находившейся вне баланса, стандарт IFRS 16 приведет к иному характеру признания общих расходов, чем в случае с IAS 17. Так происходит потому, что процентные расходы обычно выше в ранние годы действия лизинга, а не в более поздние. В сочетании с обычно линейным методом амортизации лизинговых активов это приведет к тому, что общие расходы на лизинг (проценты плюс амортизация) будут выше, чем линейные расходы на лизинг в первой половине срока действия договора. Прямо противоположное верно для второй половины срока действия аренды. Однако на протяжении всего срока действия общая величина расходов будет той же.

Лизинговый портфель. Как известно, лизингополучатели обычно держат у себя целые портфели с лизингом, и это, в целом, нейтрализует любые значительные эффекты на прибыли и убытки от применения IFRS 16 вместо IAS 17. Например, лизинговый портфель у лизингополучателя распределен равномерно (т.е. количество договоров аренды на начало и на конец периода примерно одно и то же, и условия новых договоров похожи на условия тех, что только что завершились) - тогда и общий эффект IFRS 16 на прибыли и убытки будет нейтральным. Если, однако, состав портфеля лизинга неоднородный, то эффект на прибыли и убытки будет иметь место. Но в любом случае, состав портфеля лизингополучателя обычно должен поменяться очень серьезно, чтобы эффект стал заметным [14].

|

Влияние на отчет о доходах EBITDA – существенно возрастает Операционная прибыль и финансовые издержки – возрастают Прибыль до налогов – примерно та же

В случае с компаниями, у которых имеется существенная аренда вне баланса, IFRS 16 приведет к более высоким прибылям до выплаты процентов (например, операционная прибыль или EBIT), чем в случае с IAS 17. Так происходит потому, что применяя IFRS 16, компания раскрывает вмененные процентные платежи по бывшей внебалансовой аренде частью финансовых расходов. Напротив, применяя IAS 17, общие расходы, относящиеся на внебалансовую аренду, включались в операционные расходы. Масштаб увеличения операционной прибыли и финансовых издержек будет зависеть от существенности лизинговой деятельности в организации, продолжительности срока ее аренды и ставки дисконтирования. Пример в приложениях к данной статье иллюстрирует эту идею.

|

Из-за эффекта портфеля лизинга IFRS 16, согласно ожиданиям, приведет к незначительным изменениям прибылей и убытков довольно многих лизингополучателей

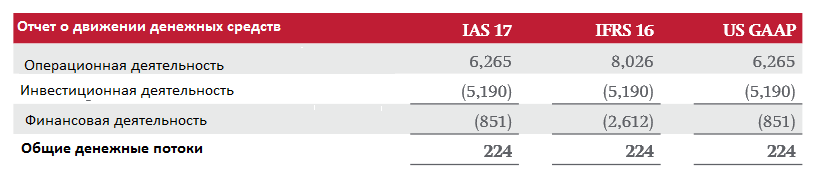

Отчет о движении денежных средств

Хотя учет аренды поменяется, денежные средства, уплачиваемые за аренду – нет. Однако инвесторы заметят изменения в классификации денежных потоков по сравнению с IAS 17.

7. Лизинг – это финансовая деятельность

Чтобы поддерживать связь между балансовым отчетом, отчетом о доходах и отчетом о движении денежных средств, IFRS 16 требует от лизингополучателя классифицировать денежные платежи по a) основной сумме лизинговых обязательств - в составе потоков по финансовой деятельности и b) процентной составляющей лизинговых обязательств – согласно требованиям к другим уплачиваемым процентным платежам. Это отвечает обычному подходу к учету денежных средств в стандартах МСФО.

|

Влияние на отчет о движении денежных средств

Денежные потоки от операционной деятельности – возрастают Денежные потоки от финансовой деятельности – снижаются Общие денежные потоки – примерно те же

IFRS 16, согласно ожиданиям, снизит операционные денежные оттоки и, соответственно, увеличит финансовые денежные оттоки, если сравнивать его с IAS 17. Так происходит потому, что компании, применяя IAS 17, представляли денежные потоки по ранее внебалансовой аренде как потоки по операционной деятельности. Напротив, применяя IFRS 16, платежи по основной сумме лизинговых обязательств включаются в состав финансовой деятельности. Проценты также могут включаться сюда же согласно требованиям МСФО. Пример в приложениях к данной статье иллюстрирует эту идею.

|

Раскрытия в примечаниях к отчетности

Лизинговые активы, лизинговые расходы и денежные потоки

В случае существенной аренды IFRS 16, так же как и IAS 17, требует от компаний разбивать связанные с ней расходы в примечаниях к отчетности. Однако в отличие от IAS 17, здесь от компаний также требуют представлять информацию о лизинговых активах по классам активов, находящихся в аренде, а также общую сумму денежных оттоков по аренде. Эта информация требуется инвесторам, чтобы иметь полное представление о лизинговой деятельности компании.

Анализ сроков погашения лизинговых обязательств

В отличие от IAS 17, IFRS 16 основывается на требованиях IFRS 7 “Финансовые инструменты: раскрытия” в части раскрытия деталей анализа сроков погашения лизинговых обязательств. Это означает, что ровно тот же подход, который компания применяет при анализе других финансовых обязательств, может использоваться и в отношении лизинговых обязательств.

IFRS 7 требует от компаний использовать суждение для определения того, какие временные периоды следует показать инвестору, чтобы это принесло по максимуму полезной информации. В то же время IAS 17 прямо оговаривал временные рамки менее одного года, от одного года до пяти лет и больше пяти лет.

Дополнительные раскрытия

В случае с арендой со сложными характеристиками (например, с переменными лизинговыми платежами, с возможностями по расширению, с гарантиями относительно остаточной стоимости актива и т.д.) IFRS 16 требует от компаний раскрывать существенную специфическую для компании информацию, которая не раскрывается больше нигде в отчетности (если таковая вообще есть, разумеется). Эта информация наверняка будет различаться среди компаний.

В отличие от IAS 17, IFRS 16 не включает списка обязательных качественных раскрытий. Вместо этого он оговаривает задачи и требует, чтобы компании определяли информацию, которой будет достаточно для решения этих задач. Так происходит потому, что IFRS 16 направлен на повышение эффективности лизинговых раскрытий путем акцентирования внимания на информации, наиболее полезной инвесторам. Соответственно, IFRS 16 требует от компаний раскрывать информацию в примечаниях таким образом, чтобы она – вкупе с информацией в трех основных формах отчетности – создавала базис, на основе которого инвесторы смогут оценивать влияние лизинга на финансовое состояние компании, ее финансовые результаты и денежные потоки.

МСФО и US GAAP: сходства и различия

Совет не ожидает существенных расхождений в раскрытиях компаний, применяющих стандарты МСФО или применяющих стандарты US GAAP, поскольку требования к раскрытиям и там, и там похожи. Тем не менее, какие-то различия в требованиях все же есть, в основном вследствие различий в соответствующих моделях лизинговой отчетности. Пример в приложениях к данной статье иллюстрирует некоторые раскрытия, которых, как мы ожидаем, можно будет ожидать от компаний, применяющих IFRS 16 и применяющих модель US GAAP.

Остаемся на связи!

Если вам хочется обсудить данную тему или другие области учета, просим писать на почту Сью Ллойд slloyd@ifrs.org, Патрине Бухэнан (Patrina Buchanan), заместителю директора - pbuchanan@ifrs.org, или Барбаре Дэвидсон (Barbara Davidson), руководителю отдела по связям с инвесторами - bdavidson@ifrs.org

Мнения, изложенные в данной статье, принадлежат ее автору и совершенно необязательно отражают официальную точку зрения Совета по МСФО или Фонда МСФО. Совет по МСФО / Фонд МСФО приветствуют, когда их члены и персонал свободно делятся своими мнениями. Данная статья написана ее автором на индивидуальной основе. Она не подвергалась анализу Советом или Фондом МСФО. Официальные позиции этих двух организаций, как известно, определяются в соответствии с более строгим порядком.

Приложения

Приложения – иллюстративные примеры, демонстрирующие, как изменения в учете повлияют на три основные формы отчетности, часто использующиеся показатели и раскрытия в примечаниях.

Эти примеры иллюстрируют ожидаемые эффекты от IFRS 16 на основе сравнения финансовой информации согласно прежним требованиям (IAS 17) с той информацией, которая, по ожиданиям, будет раскрываться в рамках IFRS 16 и модели US GAAP. В примеры включены некоторые показатели, часто использующиеся инвесторами и аналитиками для оценки финансового рычага и результатов деятельности.

|

Вводная информация Перед нами авиакомпания. Применяя IAS 17, она раскрывает приблизительно 80% своего авиапарка на балансе (иначе говоря, около 80% ее авиапарка принадлежит лично ей либо находится в финансовом лизинге). Приблизительно 20% авиапарка, а также различные строения находятся у нее во внебалансовом лизинге. |

Информация в данных примерах была подготовлена на основе отчетной информации определенного числа компаний. Она включает оценки и допущения, которые могут содержать ошибки, поэтому ей следует пользоваться с надлежащей осторожностью. Данная информация служит исключительно иллюстративным целям. Фактическое влияние IFRS 16 на отдельные копании и индустрии может иной раз серьезно отличаться от проиллюстрированного здесь влияния.

1. Балансовый отчет: больше активы и больше обязательства

|

Влияние на балансовый отчет IFRS 16 vs. IAS 17: увеличение лизинговых активов и лизинговых обязательств, как это объясняется выше в разделе “Балансовый отчет” IFRS 16 vs. US GAAP: лизинговые активы и капитал выше при применении US GAAP, как это объясняется выше в разделе “Балансовый отчет” Лизинговые активы и обязательства, связанные с ранее находившейся на- либо вне баланса арендой, должны отражаться отдельными строками, если речь идет о требованиях US GAAP. [Ни IFRS 16, ни US GAAP при этом не требуют представления лизинговых активов и обязательств на лицевой стороне балансового отчета – все показанные здесь числовые данные просто служат иллюстративным целям] |

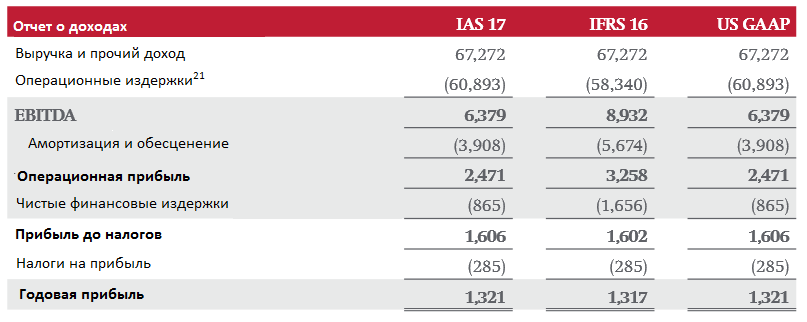

2. Отчет о доходах: чистая прибыль не будет сильно меняться для большинства лизингополучателей, но промежуточные итоги, такие как EBITDA – да

|

Влияние на отчет о доходах IFRS 16 vs. IAS 17 и US GAAP: отраженные прежде величины не сильно изменятся в результате применения US GAAP, как это объясняется выше в разделе “Отчет о доходах” EBITDA станет заметно выше в результате применения IFRS 16, поскольку показатель не включает теперь связанных с лизингом расходов. Операционная прибыль также станет выше от применения IFRS 16, потому что она включает только часть относящихся на лизинг расходов, как это объясняется выше в разделе “Отчет о доходах” Годовая прибыль будет лишь незначительно отличаться между IFRS 16 и IAS 17 / US GAAP, потому что у компаний, как правило, имеются целые портфели лизинга, начинающегося и заканчивающегося в разные периоды |

3.Отчет о движении денежных средств: никаких изменений в общих денежных потоках, но будьте внимательны с изменениями в денежных показателях операционной и финансовой деятельности

|

Влияние на отчет о движении денежных средств IFRS 16 vs. IAS 17 и US GAAP: общие денежные потоки не изменятся, однако в результате применения IFRS 16 изменится их состав, ведь операционные денежные потоки будут выше, а финансовые денежные потоки – ниже в сравнение с IAS 17 и US GAAP Чистые денежные потоки от операционной деятельности выше при использовании IFRS 16 (с соответствующим увеличением денежных оттоков от финансовой деятельности), как это объясняется выше в разделе “Отчет о движении денежных средств” [В этом примере компания отражает проценты в составе операционной деятельности] |

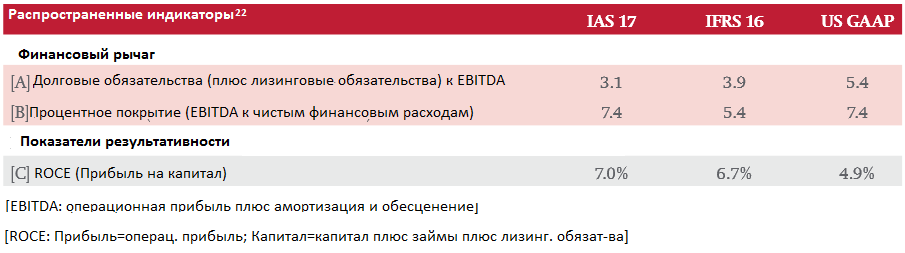

4. Влияние на финансовый анализ: часто используемые показатели (если рассчитывать их по данным отчетности) изменятся в результате изменения режима учета

|

Влияние на часто используемые показатели Финансовый рычаг [A] Долговые обязательства к EBITDA: данный индикатор с применением IFRS 16 (его значение - 3.9) станет выше по сравнению со значением предыдущих бухгалтерских требований, потому что долг (определяемый в этом примере как займы плюс лизинговые обязательства) растет сильнее, чем выручка. Отношение долга к выручке по US GAAP (5.4) будет выше по сравнению с IFRS 16, потому что мера для измерения выручки в американской системе включает также расходы, относящиеся к бывшей внебалансовой аренде, тогда как EBITA по IFRS 16 такого не содержит. Когда компании применяли прежние требования к лизинговой отчетности, аналитики и другие участники часто рассчитывали скорректированные значения финансового рычага, корректируя (a) долг (для капитализации внебалансовой аренды) и (b) выручку (чтобы добавить туда арендные расходы по внебалансвой аренде (например, EBITDAR)). Это приводило к тому, что финансовый рычаг рассчитывался способом, в целом близким IFRS 16 (например, EBITDA в IFRS 16 не включает никаких связанных с лизингом расходов, поэтому можно сказать, что EBITDA IFRS 16 = EBITDAR IAS 17 и EBITDAR US GAAP) [B] Процентное покрытие: увеличение показателя выручки (т.е. EBITDA) при применении IFRS 16 не пропорционально увеличению процентов. В результате показатель процентного покрытия уменьшается до значения 5.4. Это уменьшение процентного покрытия существенно, поскольку a) расходы, связанные с лизингом, довольно значимы для прибыльности компании и b) у компании была долгосрочная внебалансовая аренда. Этот эффект сопоставим с тем, который был бы в случае покупки актива в кредит. Финансовые результаты [С] Доходность на капитал: ROCE по стандарту IFRS 16 (6.7%) – меньше, чем в случае применения предыдущих требований к лизинговой отчетности (7.0%), потому что увеличение операционной прибыли не пропорционально увеличению капитала. Увеличение капитала в моделях IFRS 16 и US GAAP совершенно справедливо отражает тот факт, что компания осуществляет свою деятельность с использование лизинговых активов, равно как и своих собственных. ROCE существенно ниже в случае с US GAAP (4.9%), поскольку операционная прибыль не изменяется, но в то же время капитал существенно выше по сравнению с предыдущими требованиями к лизинговой отчетности. Информация, поступающая со стороны инвесторов, аналитиков и компаний, которые использовали дополнительные нестандартные показатели на основе скорректированной лизинговой отчетности, показала, что все они вносили корректировки в предыдущую операционную прибыль, когда внебалансовый лизинг включался частью привлеченного капитала. Операционная прибыль по IAS 17 часто корректировалась, чтобы учесть оцененные проценты по внебалансовому лизингу (результат чего был очень близок результату IFRS 16). |

5. Влияние на раскрытия: больше информации по источнику финансирования

Следующие параграфы иллюстрируют, какого рода информацию компаниям нужно раскрывать в примечаниях к отчетности по прежним (IAS 17) и новым бухгалтерским правилам (IFRS 16 и US GAAP). Эта иллюстрация, впрочем, не включает дополнительной информации, требуемой параграфом 59 стандарта IFRS 16, как не содержит она и никаких качественных раскрытий, которых требуют US GAAP.

IAS 17

Лизинговые активы [23]

Основные средства включают лизинговые активы, контракты по которым находятся на балансе (т.е. перед нами финансовый лизинг). Следующая таблица показывает лизинговые активы, в отношении которых компания выступает в роли лизингополучателя:

|

|

Самолеты |

Недвижимое имуществои проч. |

Всего |

|

Расходы [24] |

|||

|

Входящее сальдо |

13,527 |

825 |

14,352 |

|

Добавления |

2,483 |

- |

2,483 |

|

Исходящее сальдо |

16,010 |

825 |

16,835 |

|

Накопленная амортизация [24] |

|||

|

Входящее сальдо |

(3,340) |

(560) |

(3,900) |

|

Амортизация за год |

(835) |

(70) |

(905) |

|

Исходящее сальдо |

(4,175) |

(630) |

(4,805) |

|

Чистая балансовая стоимость |

|||

|

Входящее сальдо |

10,187 |

265 |

10,452 |

|

Исходящее сальдо |

11,835 |

195 |

12,030 |

Лизинговые обязательства по находящейся на балансе аренде

Будущие минимальные лизинговые платежи по находящейся на балансе аренде будут следующими:

|

|

Менее одного года |

От 2 до 5 лет |

Более 5 лет |

Всего |

|

Лизинговые платежи |

1,426 |

5,405 |

5,529 |

12,360 |

|

Дисконт |

(269) |

(948) |

(627) |

(1,844) |

|

Приведенная стоимость |

1,157 |

4,457 |

4,902 |

10,516 |

Внебалансовые лизинговые обязательства

Будущие минимальные лизинговые платежи по находящейся вне баланса аренде будут следующими:

|

|

Самолеты [25] |

Недвижимое имуществои проч. |

Всего |

Сублизинг |

|

Менее одного года От 2 до 5 лет Более 5 лет |

2,308

6,324 4,239 |

503

1,633 4,748 |

2,811

7,957 8,987 |

16

31 28 |

|

|

12,871 |

6,884 |

19,755 |

75 |

Расходы, связанные с внебалансовой арендой, признаются в отчете о доходах в размере 2,630 и включают также условные арендные платежи величиной 77. Доход по сублизингу составляет 59.

IFRS 16

Балансовая стоимость лизинговых активов с разбиением по основным классам активов, а также новые лизинговые активы за период показаны в следующей таблице:

|

Лизинговые активы |

|

|

Балансовая стоимость лизинговых активов Из которых: - Самолеты - Недвижимое имущество и проч. Добавления к лизинговым активам |

25,430

21,459 3,971 5,486 |

Анализ сроков погашения лизинговых обязательств, основанный на недисконтированных общих денежных потоках, дает следующие данные в таблице ниже:

|

Лизинговые обязательства [26] |

|

|

Менее 1 года 2 года 3 года 4 года 5 лет 6 лет 7 лет 8 лет 9 лет 10 лет |

4,238 3,786 3,466 3,166 2,943 2,452 2,402 2,382 2,362 1,545 |

|

От 10 до 15 лет |

1,965 |

|

Более 15 лет |

1,408 |

|

Общие лизинговые обязательства (недисконтированные) |

32,115 |

Отчет о доходах

|

Амортизация лизинговых активов Из которых: - Самолеты - Недвижимое имущество и проч. Проценты по лизинговым обязательствам |

(2,672)

(2,268) (404) (1,728) |

|

|

(4,400) |

|

|

|

|

Переменные лизинговые платежи |

(77) |

|

|

|

|

Доход на сублизинг |

59 |

|

|

|

|

Доход с продажи и обратного лизинга |

100 |

Отчет о движении денежных средств

|

Общие денежные потоки по лизингу |

(4,096) |

US GAAP

Балансовая стоимость лизинговых активов с разбиением на финансовый лизинг и операционный лизинг, а также лизинговые активы, полученные в обмен на лизинговые обязательства, за отчетный период показаны в приведенной ниже таблице:

|

Лизинговые активы |

|

|

Балансовая стоимость лизинговых активов

Из которых: - Финансовый лизинг - Операционный лизинг Лизинговые активы, полученные в обмен на лизинговые обязательства [27]

Из которых: - Финансовый лизинг - Операционный лизинг

|

26,953

12,030 14,923

5,324

2,321 3,003 |

Анализ сроков погашения лизинговых обязательств приводится в таблице:

|

Лизинговые обязательства |

Финансовый лизинг |

Операционный лизинг |

|

Менее одного года 2 года 3 года 4 года 5 лет Более 5 лет |

1,426 1,352 1,351 1,351 1,351 5,529 |

2,812 2,434 2,115 1,815 1,592 8,987 |

|

Общие лизинговые обязательства (недисконтированные) |

12,360 |

19,755 |

|

Дисконтированная стоимость |

(1,844) |

(4,994) |

|

Лизинговые обязательства (дисконтированные) |

10,516 |

14,761 |

Отчет о доходах

|

Финансовый лизинг |

|

|

Амортизация лизинговых активов Проценты по лизинговым обязательствам

|

(905) (937) |

|

(1,842) |

|

|

Операционный лизинг |

|

|

Лизинговые расходы |

(2,553) |

|

|

|

|

Переменные лизинговые платежи |

(77) |

|

|

|

|

Доход на сублизинг |

59 |

|

|

|

|

Доход с продажи и обратного лизинга |

100 |

Отчет о движении денежных средств

|

Денежные средства, уплаченные по суммам, включенным в лизинговые обязательства

Из которых: - Денежные потоки по финансовой деятельности - Денежные потоки по операционной деятельности Из которых: - Финансовый лизинг - Операционный лизинг [28] |

(4,019)

(1,217) (2,802)

(1,466) (2,553)

|

Прочая информация

|

Средневзвешенный оставшийся срок действия лизинга - Финансовый лизинг - Операционный лизинг

Средневзвешенная ставка дисконтирования - Финансовый лизинг - Операционный лизинг

|

4.2 года 7.3 года

5.5% 5.0% |

Примечания

1 Компания может выбрать досрочное применение IFRS 16 до 1 января 2019 года, если она также применяет новые стандарт по учету выручки IFRS 15

2 Требования US GAAP для учета аренды также изменятся. В этой публикации мы используем термин “модель US GAAP”, имея в виду решения Американского Совета по стандартам финансовой отчетности – организации, ответственной за разработку ПБУ в Соединенных Штатах – о которых было известно по состоянию на 31 декабря 2015 года

3 IFRS 16 содержит два исключения по признанию активов и обязательств: a) для краткосрочной аренды (12 месяцев или менее) и b) для недорогих объектов аренды (например, персональных компьютеров)

4 Изначально они измеряются по приведенной стоимости неизбежных лизинговых платежей. Обратите внимание, что это отнюдь не базовые лизинговые активы, а активы, возникающие из договоров лизинга

5 Для лизинга, уже отраженного на балансе в соответствии с прежними бухгалтерскими требованиями (то есть финансового лизинга) новая модель US GAAP требует, чтобы лизингодатель учитывал его так же, как в IFRS 16. Для лизинга, который не отражался на балансе в соответствии с прежними бухгалтерскими требованиями (то есть операционный лизинг) новая модель US GAAP требует, чтобы лизингодатель: a) отражал лизинговые активы и обязательства (измеряя при этом лизинговые обязательства как в IFRS 16), b) признавал единую величину расхода по лизингу, обычно рассчитанную линейным методом на протяжении срока действия договора и с) отражал полную сумму денежных средств, уплаченных по операционной деятельности.

6 Лизинговые обязательства измеряются тем же самым способом в IFRS 16 и модели US GAAP, кроме разве что переоценки связанных с инфляцией платежей в МСФО, но не в американской модели

7 Лизинговые активы измеряются по величине признания единого расхода по лизингу, обычно рассчитанного линейным методом

8 IAS 1 “Представление финансовой отчетности” требует, чтобы компания отражала финансовые обязательства отдельно от других обязательств. Кроме того, IAS 1 требует, чтобы компания указывала дополнительные строки (например, лизинговые обязательства), если такое представление отвечает целям понимания финансового состояния компании

9 Лизинговые активы представляются на балансе либо a) в составе основных средств (ОС), либо b) отдельной строкой, если такое представление отвечает целям понимания финансового состояния компании

10 Применяя стандарты МСФО, процентные платежи можно отражать в составе операционной, инвестиционной или финансовой деятельности

11 Лизинговые обязательства включают фиксированные платежи (в том числе связанные с инфляцией) и только те опциональные платежи, осуществления которых можно ожидать от лизингополучателя. Лизинговые платежи исключают перемененные платежи, связанные продажей или использованием актива

12 См. примечание 6.

13 Поскольку малоценные объекты аренды не являются существенными для большинства лизингополучателей, Совет не ожидает существенных расхождений в величинах, признаваемых в этом отношении компаниями на МСФО и на US GAAP

14 По дополнительной информации о влиянии на портфели см. подраздел по теме признания портфелей лизинга и Приложение D к “Полному анализу влияния IFRS 16” (Effects Analysis of IFRS 16) – стр. 45-46, 98-101

15 Не включая амортизацию и обесценение

16 В случае с ранее внебалансовой арендой

17 В случае с арендой, ранее находившейся на балансе

18 Немногое должно поменяться для большого числа компаний, держащих у себя портфели лизинга, из-за соответствующего эффекта

19 Различного рода допущения требуются для оценки ожидаемых эффектов от применения IFRS 16 и модели US GAAP, проиллюстрированных в этом примере.

Основные допущения следующие:

(a) Ставка дисконтирования, равная 5%, применяется в отношении всей аренды, ранее находившейся вне баланса

(b)В рамках применения IFRS 16 лизинговые активы амортизируются линейным методом

(c) В рамках применения модели US GAAP аренда классифицируется точно так же, как она классифицировалась согласно прежним бухгалтерским требованиям

(d) Краткосрочный лизинг и лизинг малоценных предметов не считается существенным

(e) Примеры не включают i) возможных расхождений в лизинговых обязательствах в результате применения IFRS 16 и US GAAP для переоценки платежей, связанных с инфляцией и ii) налоговых эффектов.

В дополнение, чтобы предоставить более реалистичную информацию, оценки были подготовлены в предположении, что компании держат у себя постоянно возобновляемые портфели лизинга. Средний срок действия аренды был рассчитан на основе информации, раскрываемой в финансовой отчетности.

20 Прочие долгосрочные активы в IAS 17 включают авансовые лизинговые платежи по находившейся ранее вне баланса аренде, которые теперь, в рамках IFRS 16 или модели US GAAP, в качестве таковых не отражаются

21 Не включая амортизацию и обесценение

22 Рассчитано на основе отчетной информации, без корректировок

23 Эту информацию можно представлять в примечаниях в разделе, относящимся к основным средствам

24.Согласно предыдущим правилам, требования в отношении основных средств во владении также распространялись на лизинговые активы, возникающие по находящейся на балансе аренде. Это, впрочем, не означало обязательного раскрытия по отдельности лизинговых активов и основных средств во владении, если они относятся к одному и тому же классу активов (например, не нужно было раскрывать отдельно взятый в лизинг самолет и самолет, которым компания фактически владеет). Информация о лизинговых активах здесь приводится исключительно в иллюстративных целях.

25. Разделения на классы лизинговых активов IAS 17 не требовал. Однако некоторые компании со значительным размером внебалансовой аренды часто приводили раскрытия лизинговых обязательств по классам активов.

26. Согласно IFRS 7, компания использует суждение при определении того, какие временные интервалы указывать

27. В данном примере сумма новых лизинговых активов в течение отчетного периода, если используется US GAAP, отличается от аналогичной суммы, названной “Добавления к лизинговым активам” в IFRS 16, из-за наличия авансовых лизинговых платежей (авансовые платежи не приводят к возникновению лизинговых обязательств)

28. В данном примере сумма денежных потоков по операционному лизингу предполагается равной лизинговым расходам

____________________________

- Последний перед этим выпуск “Инвесторских перспектив”: “Инвесторские перспективы”: смотрите под ноги! (21/12/2015)