Автор оригинального материала: Перри Уиггинс (Perry D. Wiggins), CPA, секретарь и заведующий финансовым отделом в APQC – некоммерческой организации в Хьюстоне, занимающийся исследованиями и анализом в бизнесе

По материалам: CFO

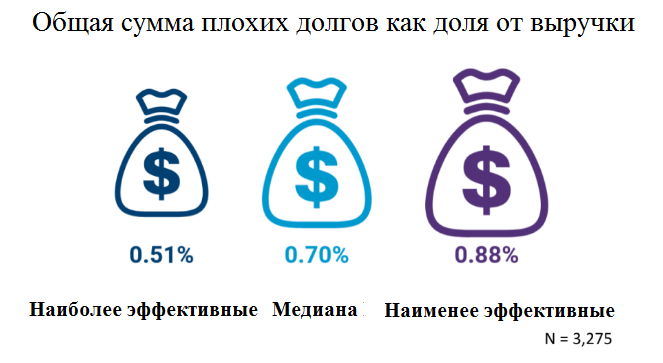

В созданных глобальной пандемией коронавируса хаотичных условиях ведения бизнеса многие компании особо остро столкнулись с проблемой плохих долгов, в частности, в форме платежей за проданные товары и услуги, которые так и не поступили на их счета. Конечно, это случалось их раньше, но с началом кризиса риски неплатежей резко возросли. Как финансовым руководителям понять, что их компания имеет дело со слишком уж большими - недопустимо большими - суммами неплатежей? В этот раз разбираемся с соответствующим показателем (величина плохих долгов как доля от выручки), чтобы на его основе выделить самые эффективные в этом плане компании и посмотреть, какие стратегии можно выбрать, чтобы принадлежать к их числу.

Исследовательская компания из Техаса APQC на основе проведенных опросов среди американских компаний собрала данные, согласно которым у самых успешных компаний неполученные платежи составляют 0,51% от общей величины выручки или меньше, тогда как отстающие получают неплатежи на уровне 0,88% от выручки или больше. Казалось бы, в абсолютных величинах это и немного, однако безнадежная задолженность имеет тенденцию накапливаться, особенно в случае с крупным и разветвленным бизнесом.

Предположим, например, некая компания, относящаяся изначально к нижнему квартилю “отстающих”, за год заработала 1 миллиард долларов выручки. Это значит, что около 9 миллионов из нее она не получит из-за неплатежей. Если бы такая компания предприняла усилия, чтобы чуть улучшить свои стратегии управления риском неплатежей и перейти в “медианную” категорию, она потенциально могла бы отыграть для себя два миллиона сверху. А если будет работать в этом направлении и дальше - то все четыре миллиона, когда, наконец, попадет в категорию самых эффективных из верхнего квартиля. Сделать с четырьмя “лишними” миллионами в сегодняшних кризисных условиях можно очень многое. Для кого-то это может даже означать разницу между тем, чтобы пойти ко дну или остаться на плаву.

Источник: https://www.apqc.org

Тревожные знаки

Как уже отмечалось, с учетом влияния коронавируса можно смело ожидать, что неплатежи вырастут везде, но особенно - у представителей индустрии услуг, которые оказались в самом уязвимом положении. Но даже если у вас как раз такой бизнес, есть, как минимум, три вещи, которые можно сделать, чтобы удержать плохие долги под контролем.

Во-первых - как часто рекомендовала сама APQC еще даже до кризиса - организациям хорошо бы отслеживать свои показатели в сравнении с показателями своих конкурентов по отрасли, чтобы тем самым обеспечить себе более целостное представление о ситуации. Даже если информация по конкурентам ограничена, не менее важно регулярно рассчитывать показатели хотя бы внутренне, отслеживая временные тренды. Да, сегодня можно даже ожидать скачка этой кривой вверх, но важнее тут задать себе другой вопрос: насколько высоко вы “скакнули” по сравнению с ситуацией пять месяцев назад? А по сравнению с ситуацией год назад? Если доля плохих долгов до коронавируса традиционно была небольшой, а сегодня она ощутимо выше, это может означать, что ситуация выходит из-под контроля.

Далее, если вы отслеживаете у себя этот показатель, важно при этом обращать внимание также на опережающие индикаторы вроде показателя оборота наличности, рассчитываемого как отношение выручки за определенный период к среднему размеру денежных средств или их эквивалентов за тот же период. В идеале этот показатель должен оставаться как можно ближе к значению 1:1. Если, например, торговая выручка у компании за месяц составила $1 миллион, желательно чтобы примерно столько же у нее оказалось в виде наличности в кассе на следующий месяц, потому что если там будет, скажем, 80%, это будет означать непонятный разрыв, равно как и повод спросить себя, что именно его порождает.

Есть и еще один способ отслеживать ситуацию, причем довольно простой, если подумать: речь идет о хорошо знакомом принципе “знай своего клиента”. Если компания своих клиентов действительно знает, она легко способна предугадать, которые из них, вероятнее всего, создадут проблему со своевременной оплатой. Речь необязательно о том, чтобы выучить платежную историю каждого - но если, например, вы являетесь поставщиком ресторанного оборудования, или же занимаетесь производством комплектующих для авиационной отрасли, или же имеете дело с представителями гостиничного бизнеса... Идея, мы полагаем, ясна.

“Стратегии привлечения денег”

Если вы провели расчет и обнаружили себя в нижнем квартиле (с поправкой на страновые ориентиры, разумеется), опускать руки все равно не стоит, поскольку есть и хорошие новости: оказывается, есть огромное множество универсальных, притом целостных, действующих на упреждение стратегий, которые можно использовать. Например:

- Инвестиции в обучение персонала “коллекторской” деятельности и в саму эту деятельность. Эффективные специалисты знают, как провести стратификацию клиентских счетов и выставить по ним приоритеты, как работать с живыми людьми, и кто среди клиентов стоит того, чтобы предоставить дополнительную отсрочку (по этой теме также “Программы лояльности в условиях коронавируса” – GAAP.RU)

- Оплата части суммы авансом. Схема очень часто применяется, например, при бронировании номеров или билетов - так клиент с большей вероятностью совершит покупку

- Корректировка кредитной политики до момента полной оплаты покупки клиентами

- Скидки за раннюю оплату

- Порталы самообслуживания, которые в интересах не только вас, но и самих клиентов, поскольку так выходит намного быстрее разбираться с недоразумениями относительно платежей, устранять неполадки с системами оплаты – и, конечно, получать деньги

Наверняка многие эти стратегии и так все время были перед вами, но слепо использовать их, не принимая в расчет реакции клиентов, будет неосмотрительно. Насколько гибкими вы хотите оставаться для клиентов? В майском материале от того же самого автора речь шла о сокращении сроков платежей за проданные вами товары и услуги, поскольку это продиктовано кризисными условиями (чем выше ликвидность – тем лучше, при прочих равных). Но даже в таких условиях клиенты, приносящие вашей организации больше всего стоимости, оправдывают задержку, ведь и им сейчас непросто. Прибыли - это по-прежнему главное, но иногда стоит согласовать чуть более лояльные для клиентов условия, чтобы сохранить эти важные стратегические отношения в долгосрочном периоде.

Безнадежная задолженность - это, в конечном счете, те деньги, которые вы не получили за уже переданные товары и уже оказанные услуги. Времена нынче непростые, поэтому важно как никогда внимательно отслеживать данный показатель, следить за активными трендами и работать со своими клиентами, чтобы получать столько, сколько вообще возможно, не теряя самых ценных из них.

Другие материалы этого автора:

- Ключевой показатель месяца: общие расходы на вознаграждение и программы лояльности (02/07/2020)

- Краткосрочное прогнозирование денежных потоков (07/06/2020)

- Как заставить быстрее платить в кризисных условиях? (05/05/2020)

- Период погашения кредиторской задолженности: увеличивайте пока можно!(02/04/2020)

- Обнаружение и предотвращение дублирующих или ошибочных платежей(09/03/2020)

- Общие расходы на управление и обработку просроченной задолженности(07/02/2020)

- Общие расходы на финансовую функцию (10/01/2020)

- Ключевой показатель декабря: время на закрытие годовой отчетности (06/12/2019)

- Сколько времени у вас занимает финансовая оценка новых продуктов? (07/11/2019)

- Ключевой показатель месяца: доходность на инвестированный капитал (04/10/2019)

- Ключевой показатель: запасы наличности (04/09/2019)

- Как быстро ваш бизнес адаптируется к новым рискам? (08/08/2019)

- Полезный показатель этого месяца: общая стоимость управления налогами(12/07/2019)

- Общие расходы на бюджетирование и прогнозирование (07/06/2019)

- Важный фактор в управлении любой компанией: планы преемственности(15/04/2019)

- Проекты, не выходящие за рамки бюджета (15/04/2019)

- Полезный показатель этого месяца: число статей в плане счетов (13/03/2019)

- Ключевой показатель месяца: ежедневная денежная позиция (04/02/2019)

- Численность состава финансовой команды – еще один важный фактор (14/01/2019)

- Выручка на одного сотрудника – повод обратить внимание (07/12/2018)

- Ключевой показатель месяца: время прогнозирования (18/10/2018)

- Время обучения сотрудников: на что стоит обратить внимание(17/09/2018)

- Еще один важный показатель: количество отклоненных вариантов бюджета(07/08/2018)

- Еще один важный индикатор: несобранные долги (19/07/2018)

- Важный показатель: срок погашения дебиторской задолженности (08/06/2018)

- “Время закрытия” – еще один полезный KPI (19/03/2018)