По материалам: IFRS

21 августа разработчики МСФО провели уже четвертый по счету вебинар, посвященный представленным в декабре прошлого года новым требованиям к представлению информации в МСФО-отчетности. Чуть меньше месяца назад мы размещали материал аналогичного формата по теме агрегирования и дезагрегирования информации. Сегодняшняя главная тема – показатели управленческой отчетности.

Как известно, показатели управленческой отчетности, которые определяют сами управленцы (менеджеры) организаций, могут дать инвесторам и другим пользователям отчетности много полезной и нужной информации, что объясняет, почему они настолько популярны. Основная проблема с ними в том, что им сильно недостает прозрачности и последовательности применения, поэтому если говорить о предлагаемом Советом по МСФО решении в общем смысле, то оно сводится к расширенным требованиям для составителей отчетности раскрывать информацию о показателях управленческой отчетности в отдельном примечании (к финансовой отчетности). До 30 сентября, когда истекает уже продленный в связи с коронавирусом период публичных консультаций, еще есть возможность поделиться с разработчиками МСФО своими мыслями на этот счет.

Теперь немного подробнее, что тут имеется в виду. В английской литературе эти показатели именуются “management performance measures” (“MPMs”), а иногда их также называют “non-GAAP” как указание на то, что в официальных стандартах (“GAAP”) они не имеют определения.

Источник: https://www.ifrs.org

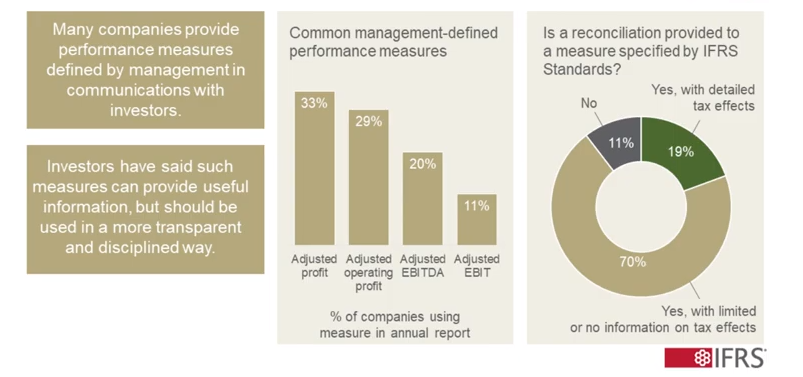

На приведенном слайде особый интерес представляют средняя и правая часть. Как видно, примерно треть всех дополнительных показателей, которые самостоятельно определяют менеджеры организаций - это в той или иной степени скорректированная прибыль. Чуть меньше (29%) показателей - скорректированная операционная прибыль во всем ее многообразии (хорошо что Совет по МСФО в той же самой декабрьской публикации решил определить промежуточный показатель операционной прибыли формально). Соответственно, 20% и 11% случаев использования дополнительных мер в годовом отчете относятся на прибыль до учета налогов, процентов и амортизации (EBITDA) и до учета процентов и налогов (EBIT).

Но при этом - как обстоят дела с реконсиляцией как одним из основных новых требований, которые скоро будут предписаны составителям МСФО-отчетности? В 11% случаев ее даже не проводят. В 70% случаев ее проводят, давая при этом в лучшем случае ограниченное представление о налоговых эффектах и влиянии на неконтролирующие доли в капитале. И лишь менее одной организации из пяти делает реконсиляцию так, как надо.

Источник: https://www.ifrs.org

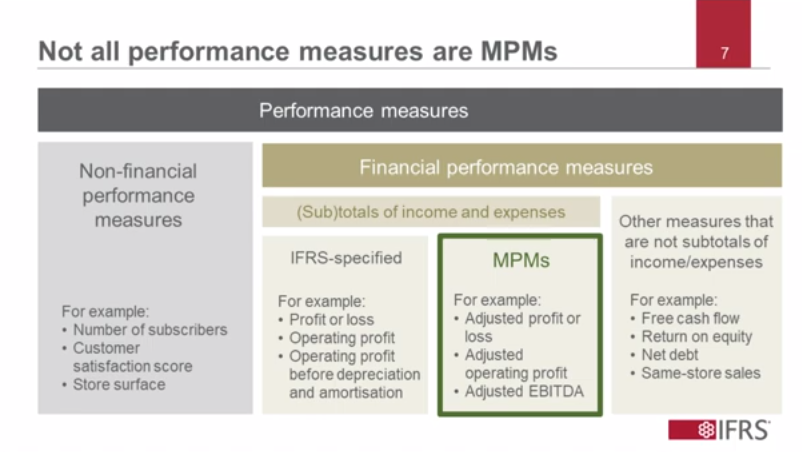

Важно помнить, что не все показатели эффективности можно отнести к этой категории “MPM”, которая скоро обзаведется довольно четким и логичным определением. Как видно из слайда, показатели эффективности деловой деятельности - понятие очень широкое, включающее, в том числе, огромное множество нефинансовых показателей. Ориентироваться при желании можно хоть на число посетителей в магазине в воскресный день, на количество жалобных отзывов в книге жалоб и предложений или посещаемость сайта. Конечно, Совет по МСФО интересуют в первую очередь финансовые показатели эффективности, которые также - категория довольно обширная.

Итоговые либо промежуточные показатели доходов и расходов могут иметь (в том числе с недавних пор) четкое определение в стандартах МСФО. Как хорошо известно, операционную прибыль туда добавили совсем недавно (наравне с еще двумя промежуточными итогами - прибылью до финансирования и налогов и операционной прибылью, доходами и расходами от интегрированных в бизнес ассоциированных и совместных предприятий).

Есть также обширная категория финансовых показателей, которые не являются промежуточными либо итоговыми показателями доходов и расходов (например, свободные денежные потоки или доходность на капитал); в общем случае это составляющие отчета о движении денежных средств / отчета о финансовом состоянии, либо индивидуально рассчитанные финансовые соотношения - они разработчиков также не интересуют. В рамках данного направления улучшения практики Совет интересуется именно “MPM”, оставшейся третьей категорией финансовых показателей, примерами которых можно назвать скорректированные прибыли и убытки, скорректированный показатель EBITDA и т.д.

Напомним тем, кто за данной темой с самого начала мог и не следить, либо просто забыл логику рассуждений разработчиков. На приведенном выше слайде снова упоминается очень распространенный показатель EBITDA, который каждая организация определяет по-своему (почему он и именуется “скорректированным”). Вопрос - почему тогда IASB так и не определил его формально для всех? Еще когда руководство Совета по МСФО рассказывало о том, как идет работа на этапе предварительных обсуждений, председатель Совета Ханс Хугерворст объяснял, что им так и не удается определить единую концепцию в основе этого показателя, вследствие чего его расчет на практике приводит к очень большим расхождениям. Кроме того, в отдельных отраслях он не используется вовсе, поэтому EBITDA так и останется “MPM”, который каждой организацией будет рассчитываться по-своему.

Поэтому вместо официально определенного в стандартах МСФО показателя EBITDA Совет по МСФО предлагает дать формальное определение операционной прибыли до амортизации и обесценения (“operating profit before depreciation and amortisation”). Можно было бы назвать показатель как-то красивее, даже прямо выбрать аббревиатуру “EBITDA” и подразумевать под ней именно это – только это было бы неправильно, ведь значение тут иное. Заметим, данного показателя нет среди тех трех промежуточных составляющих отчета о прибылях и убытках, которые добавились в декабре - это потому, что, несмотря на наличие формального определения, использовать этот показатель IASB никого не заставляет, он необязательный. Если кто-то решит его использовать, придется делать дополнительные раскрытия в примечаниях к отчетности, предусмотренные для всех показателей “MPM”. Кроме того, в случае корректировки этого показателя каким-то еще образом нужно будет проводить реконсиляцию - зато теперь понятно, что именно к этому показателю, ведь он в МСФО теперь имеет официальное определение.

Как вообще можно определить показатели управленческой отчетности (“MPM”)? Разработчики попробовали сделать это через функции, которые выполняют раскрытия по ним, сделанные в примечаниях к финансовой отчетности. Эти примечания служат для доведения информации вне публичной финансовой отчетности до сведения ее пользователей (конечно, довести информацию вне финансовой отчетности теоретически можно только с помощью формально определенных в МСФО показателей – в таком случае можно будет сказать, что организация “MPM” не использует). Далее, показатели управленческой отчетности дополняют собой информацию, которую дают определенные в МСФО итоговые и промежуточные показатели, а кроме этого, они информируют пользователей отчетности о личном видении управляющих организаций какого-либо аспекта результатов деятельности. То есть это даже не фактические результаты деятельности организации за отчетный период, а то, как их воспринимают управляющие.

Дополнительные раскрытия по ним Совет по МСФО предложил делать в рамках отдельного примечания, чтобы их не приходилось долго искать, и чтобы тем самым повысить прозрачность. Помимо прозрачности, разработчики также пытаются улучшить связность между тем, что раскрывается в самой отчетности, и тем, что раскрывается вне ее. Выбор правильного определения для “MPM” имеет в этой связи очень большое значение. Поэтому если с любой точки зрения показатель можно было бы отнести к данной категории, но при этом он по факту не дает пользователям отчетности представления о видении управляющих организаций какого-либо аспекта результатов деятельности, такой показатель не будет считаться “MPM” в соответствии с логикой разработчиков.

Значит ли это, что если какой-либо показатель отвечает этой логике определения “MPM”, то организация может выбрать буквально любой? Это, конечно, не совсем так, хотя и довольно близко к правде. Совет по МСФО сначала раздумывал над тем, чтобы сделать выбор еще более строгим и запретить выбирать в качестве “MPM” любые показатели, которые бухгалтерским принципам МСФО не соответствуют. Однако впоследствии он решил, что таким образом свяжет организациям руки, не позволив использовать выбираемые ими показатели для информирования своих инвесторов о множестве важных аспектов, имеющих отношение к результатам деятельности - а это будет прямым нарушением третьего принципа в основе определения. Однако любой показатель управленческой отчетности, даже если при его расчете имеет место нарушение принципов МСФО, по-прежнему должен правдиво отражать информацию и прозрачно раскрываться.

Когда Совет говорит о прозрачности раскрытий, он имеет в виду предложенные раскрытия в примечаниях к отчетности, которые должны обеспечивать пользователей отчетности (обеспокоенных сегодня частым смещением оценок или излишней сложностью показателей, что затрудняет проверку у независимого аудитора) дополнительной уверенностью. В принципе, многие организации и так уже делают их в своей отчетности сегодня, но далеко не все:

- Уже упоминались обязательные реконсиляции используемого организацией “MPM” и ближайшего по смыслу показателя, который имеет в МСФО официальное определение (например, если используется скорректированный показатель EBITDA - производится реконсилируется к официально определенной операционной прибыли до амортизации и обесценения).

- В примечаниях придется приводить описание того, почему именно, по мнению составителей отчетности, выбранный “MPM” действительно отражает видение менеджеров какого-либо отдельного аспекта деятельности. С практической точки зрения это означает, что потребуется привести расчет показателя и объяснить, как именно он обеспечивает пользователей отчетности полезной информацией о результатах деятельности данной организации.

- Для тех пользователей отчетности, кто этот момент может упустить из виду: придется в примечаниях делать прямую оговорку, гласящую, что выбранный “MPM”, отражающий видение менеджеров какого-либо отдельного аспекта деятельности, вовсе необязательно является сравнимым с аналогичным “MPM” у других организаций.

- Отдельно по каждому раскрываемому элементу нужно будет раскрывать налоговые эффекты (по налогу на прибыль, включая то, как организация вообще рассчитала его) и влияние на неконтролирующие доли в капитале.

- Необходимо будет также объяснять любые изменения в порядке расчета “MPM” или составе всех показателей управленческой отчетности, которые организация раскрывает. То есть если она из года в год раскрывала какой-либо “MPM”, а потом вдруг перестала, нужно будет расписать, что же побудило ее на такое неожиданное решение.

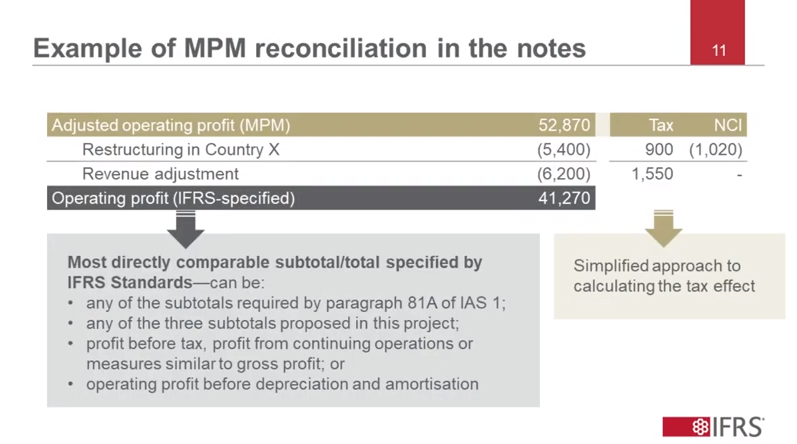

Пример

Источник: https://www.ifrs.org

В данном примере на слайде организация использует лишь один показатель управленческой отчетности - скорректированную операционную прибыль. Наиболее близкий данному “MPM” показатель, который имеет определение в МСФО - это, разумеется, операционная прибыль, к которой и производится реконсиляция.

В общем же случае, чтобы определить, какой именно итоговый или промежуточный показатель более близок используемым организациями показателям “MPM”, рекомендуется сверяться:

- Со всеми промежуточными или итоговыми показателями, которые перечислены в п.81А стандарта IAS 1;

- С тремя новыми промежуточными итогами отчета о прибылях и убытках, которые были предложены в декабре прошлого года;

- С такими показателями как прибыль до налогов, доход от основной деятельности, общая прибыль;

- С операционной прибылью до амортизации и обесценения, о которой говорилось выше.

“Корректировать” показатели организации могут как угодно по своему усмотрению, поскольку ограничений в требованиях у Совета по МСФО на этот счет нет. Однако не со всеми корректировками в итоге согласятся инвесторы и другие пользователи отчетности - а, не согласившись, просто добавят их обратно. Именно по этой причине разработчики отдельно требуют показывать по каждому корректирующему элементу налоговые эффекты и влияние на неконтролирующие доли (правая часть слайда вверху): это добавляет в глазах инвесторов прозрачности и легкости понимания. Налоговый эффект при этом рассчитывается в упрощенном порядке – “путем обоснованного пропорционального распределения текущего и отложенного налогов организации в соответствующей налоговой юрисдикции или с использованием другого метода, обеспечивающего более адекватное распределение в данных обстоятельствах” (см. п.63 IAS 12).